どうもgive-keyです。

今回は、チャートのトレンド転換を予測するための16の方法をご紹介します。

ここでは、16の方法を提供いたしますが、あくまでもハイライトのみを絞っていますので、詳しいテクニックは各種テクニックのリンクを参照してくださいね。

※逐次、リンクを張っていきますので暫しお待ちください

前置きはここまでにしておいて、早速16のテクニックの解説に入りましょう。

サイクル分析

最初の方法はサイクル分析です。

あまり、馴染みのない分析方法ですが、チャートは常に一定の波に従って変動している振幅や長さを分析する方法です。

この分析を正しく理解し、自分の根拠として正しく適用させることで、非常に強力な武器となります。

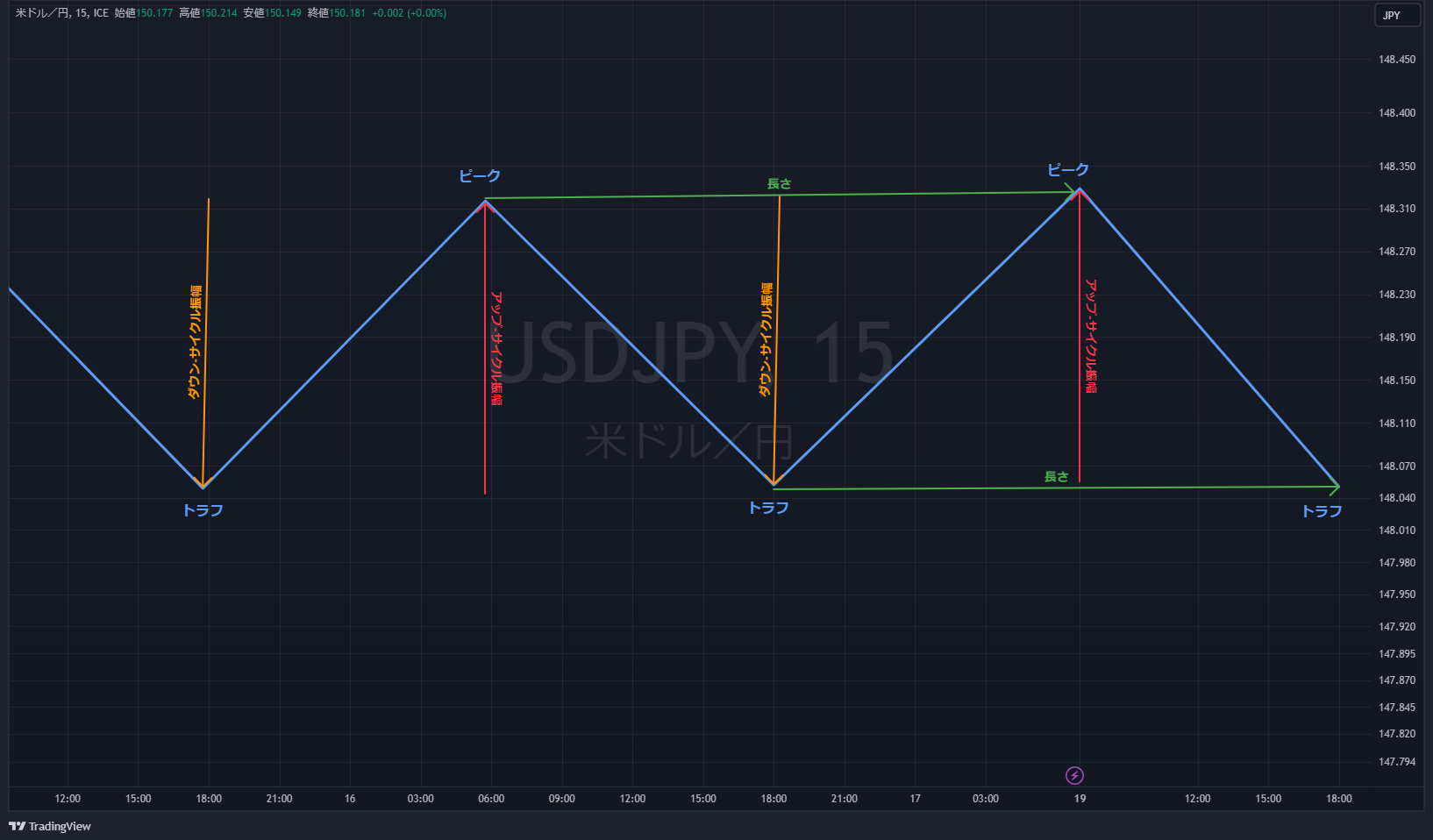

上記の画像を見てもらうと分かる通り、サイクルを上下に振動する波として考えます。

基本的には、トラフ(凹み)からピーク(頂上)まで、ピークからトラフまでの振幅を繰り返しますが、

トラフ(凹み)からピーク(頂上)までを、アップ-サイクル振幅

ピーク(頂上)からトラフ(凹み)までを、ダウンーサイクル振幅

と呼びます。

また、ピークから次のピークまでの距離、又はトラフからトラフまでの距離を、サイクルの長さ

としています。

この3つの要素を意識して、チャートの高値と安値を分析できます。

例えば、上昇トレンドの場合

上昇トレンド

上昇トレンドを形成するためには、ダウン-サイクル振幅よりも、アップ-サイクル振幅を上回ることで、

上昇トレンドが形成されます。

また、サイクルの長さは、過去のトラフから、直近のピークまでの距離と、そのピークと次のトラフまでの長さは等しくなければなりません。

更にこの長さは、どの谷間でみても等しい事にも注意が必要です。

次に下降トレンドの場合

下降トレンド

上昇トレンドの全くの逆になります。

ダウン-サイクル振幅がアップ-サイクル振幅より上回ることで、

下降トレンドが形成されていきます。

ここでも上昇トレンドと同様、サイクルの長さは等しくなることに注意しましょう。

サイクルの周期

では、このサイクルはどのような周期をしていて、変化を伴う場合の相場の傾向を分析していきます。

このサイクル理論には基本的に3つの段階に分かれます。

ニュートラル

基本的なサイクル周期はこの「ニューラル」を基本とします。

一定のサイクル振幅を意味している中立的なプライスアクションですが、安値と高値にトレンドラインを引いた際に、そのトレンドライン同士は平行になります。

俗に言う平行チャネルとも言いますね。

このニュートラルは、上昇トレンド、下降トレンドにも現れ、各トレンドは安定してバランスが取れている状態であるため、このサイクルは持続可能であることを意味しています。

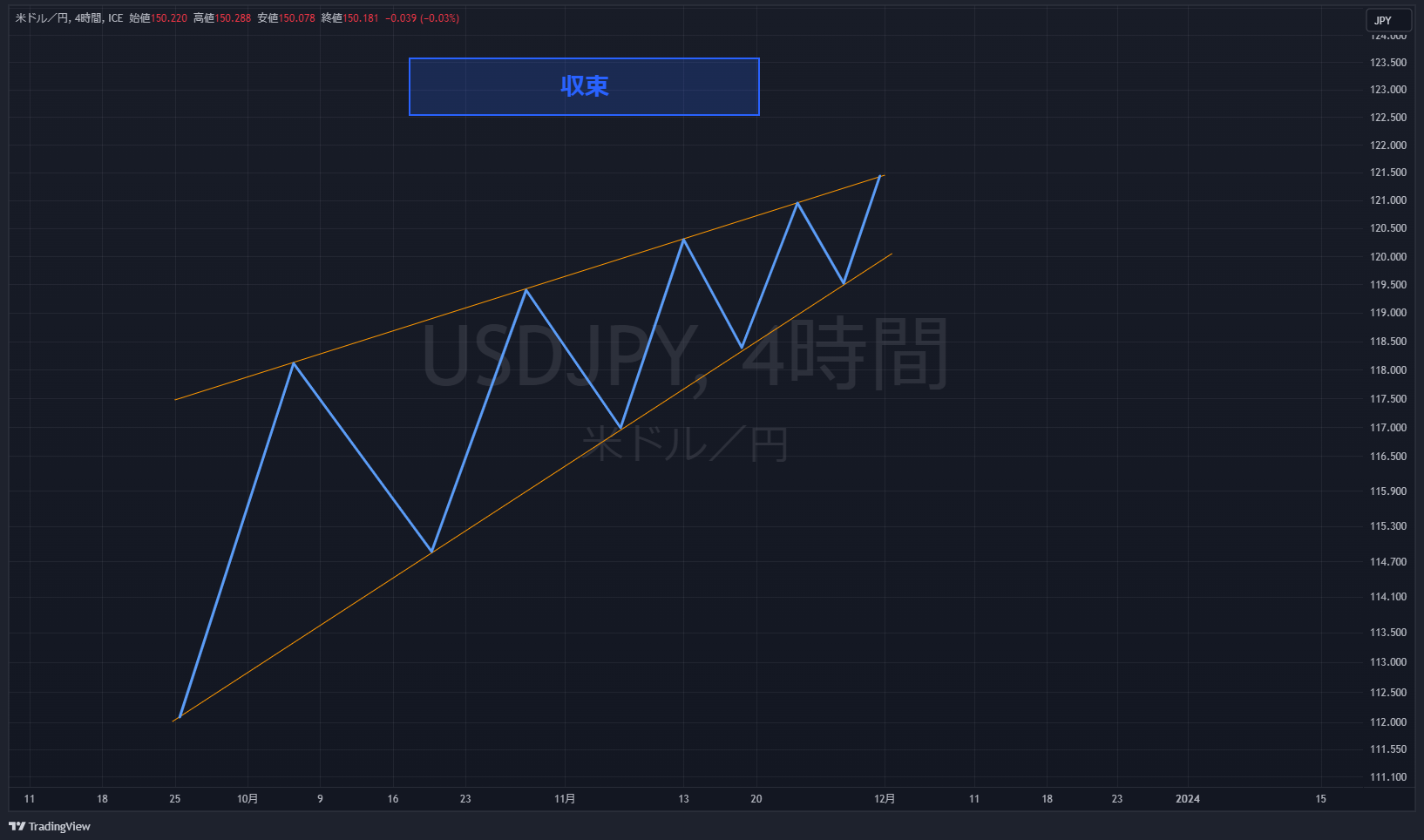

収束

この画像では、高値と安値が段々と近づいている状態で、サイクルの振幅で見ても徐々に減少している事が分かります。

これを「サイクルの収束」と言って、ボラティリティが減少し、トレンドの力が減少している事を意味しています。

発散

今度は、収束と逆に高値と安値が離れていく状態で、サイクルの振幅で見ても段々と大きくなっていくのが分かるかと思います。

これを「サイクルの発散」と言って、ボラティリティが増加し、トレンドの力が上昇している事を意味しているので、トレンド継続の兆候として捉える事が出来ます。

以上の3つの分析は下降トレンドにも同様に適用することが出来ます。

また、サイクルの長さでも分析することが出来ます。

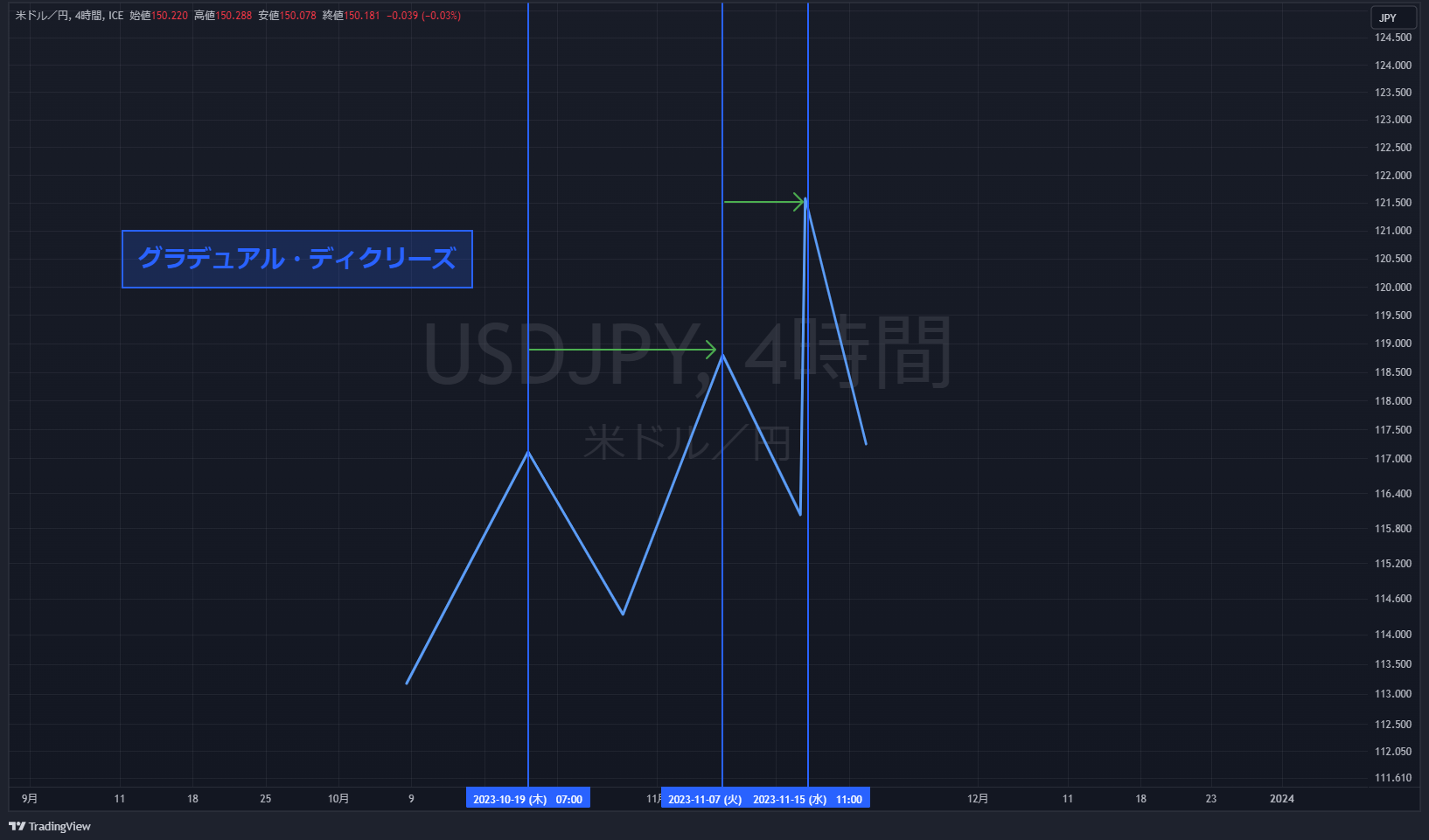

グラデュアル・ディクリーズ

これは、サイクルの振幅は継続的にも関わらず、サイクル間の距離が徐々に短くなっていくことを「グラデュアル・ディクリーズ」と言います。

サイクルの周期には一定の振幅と長さを保ちますが、短期的に広い価格変動によって、不自然な動きを形成した場合、トレンドの弱さを表します。

つまり、サイクルの長さが減少するという事は、サイクルを形成する時間量が変動するという事にもなるので、相場が不安定になり、トレンドを継続する力が減少することと言えるわけです。

このことから、サイクルの長さの減少は、差し迫った反転の兆候であるという結論に繋がります。

グラデュアル・インクリーズ

長さが徐々に増加しており、サイクルの振幅が等しい場合の状態は「グラデュアル・インクリーズ」と言います。

サイクル分析の観点から、サイクルの振幅を一定に保とうと形成する際に、時間量をかなりかけて振幅を一定に保つ力は強力なので、トレンド継続という見方になります。

トレンド転換

よって、サイクル分析によるトレンド転換の兆候を示す要素は2つあります。

- 徐々に減少していくサイクル振幅と一定に保つサイクルの長さ

- サイクルの振幅が一定のまま、サイクルの長さが減少していく

この2つの要素が個別に発生した時、又は2つ同時に発生したときにトレンド転換が起きやすい事を覚えておきましょう。

リトレースメント・サイズ

リトレースメントというのは、金融商品の価格が一時的に変動した後、最終的には元の価格に戻ろうとする現象を指します。

このリトレースメントのサイズを分析することで、トレンド支配者の力を測ることが出来ます。

スモール・リトレースメント

あるトレンド中に、リトレースメントの動きを見てみましょう。

その時にどの程度のリトレースメントが起きているか観察していきます。

例えば、スモール・リトレースメントの場合

黄色いマーカー線がリトレースメントです。

感覚的にも上昇の勢いが強いなって言うのが分かりますよね?

これは、上昇トレンドの支配者たちが沢山いるので、少し価格を戻したとしてもすぐに買い戻されて、ほとんど押し目をつけていません。

トレンドは上昇の勢いが止まらないのが、買いたい人たちが沢山いるか、投入している金額がかなり大きいかが原因です。

これを「スモール・リトレースメント」と言います。

ラージ・リトレースメント

一方で、上記の画像のようにリトレースメントの回数が増えていくと、今度は下降トレンドの勢いが徐々に減速しているのが分かります。

これは、下降トレンドの支配者の力が減少してきていて、逆に買いたい人たちの支配権が移行してきている段階です。

これを「ラージ・リトレースメント」と言います。

このリトレースサイズは、平行チャネル上でも現れ、上記の画像では平行チャネル内の下限まで落ちようとする動きが、鈍足になっていて、小さなレンジを形成していますよね。

この場合、買い手と売り手の支配権の奪い合いが起きていて、両者の力が拮抗しています。

そしてようやくチャネル下限までレートが落ちたところで、再びレンジ上限にチャレンジするにも、前回の高値付近で止められ、平行チャネルを押し目なく下落してます。

このように背後にある力を読み解くのが重要です。

ローソク足レンジ

今度はローソク足のレンジを分析する事です。

ローソク足を確定する時間帯にもよりますが、1本のローソク足の幅はレンジという見方をします。

そして、このローソク足のレンジが狭くなっているということは、支配的な相場参加者の力が減少してきている事を表すんですね。

そして、そのローソク足の平均レンジを表示してくれるのが「ATR」です。

ATRとは「Average True Range」の略称で、ローソク足のレンジの平均を示す座標となっており、価格の変動の程度や、トレンドの力や反転の可能性を評価するのに使うインジケーターです。

このように、ローソク足の動きとATRの動きが乖離し始めた時は、支配権を持った相場参加者の圧力が弱まってきており、反転する可能性があります。

勿論、下降トレンドでも同じことが言えます。

下降トレンド中にATRが同方向に向かっている場合、ローソク足の平均レンジが減少してきているので、売り圧力が減少している事を示します。

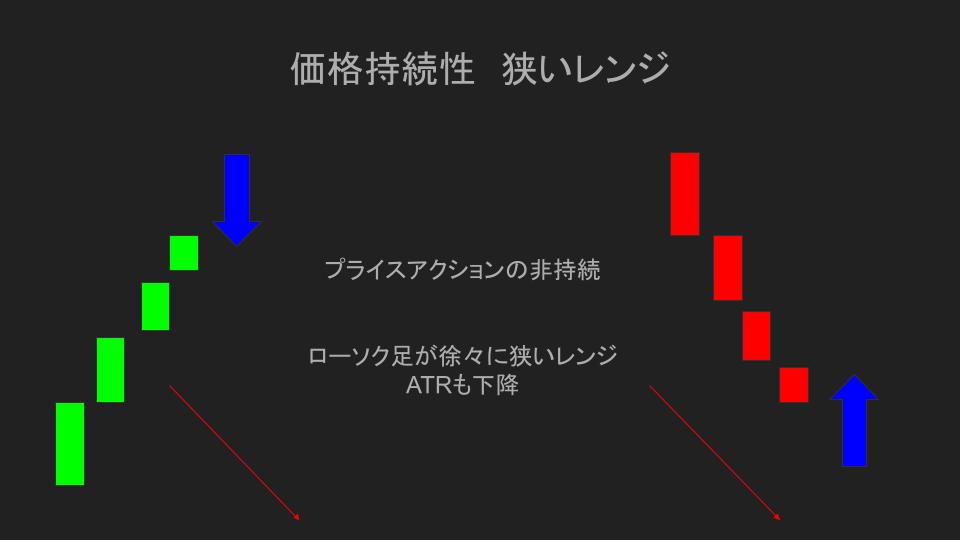

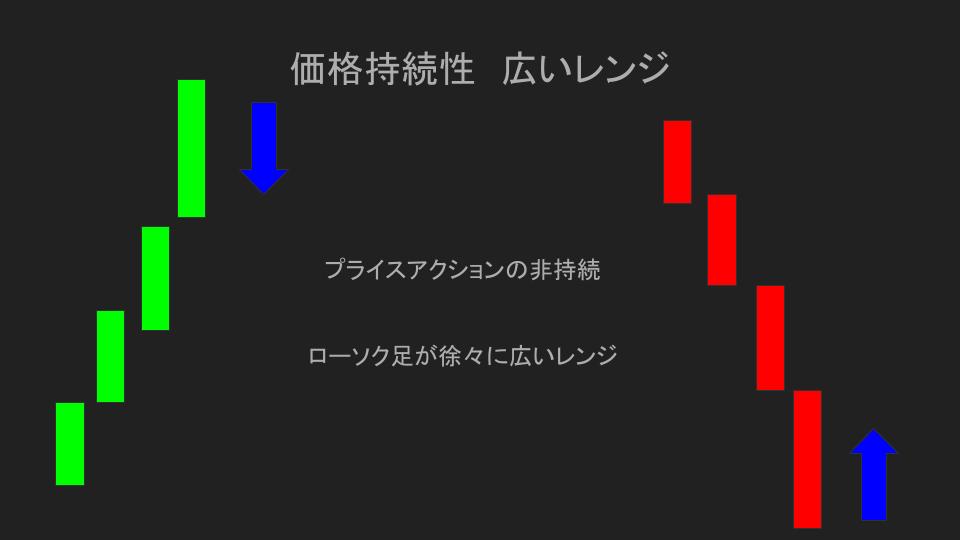

価格持続性

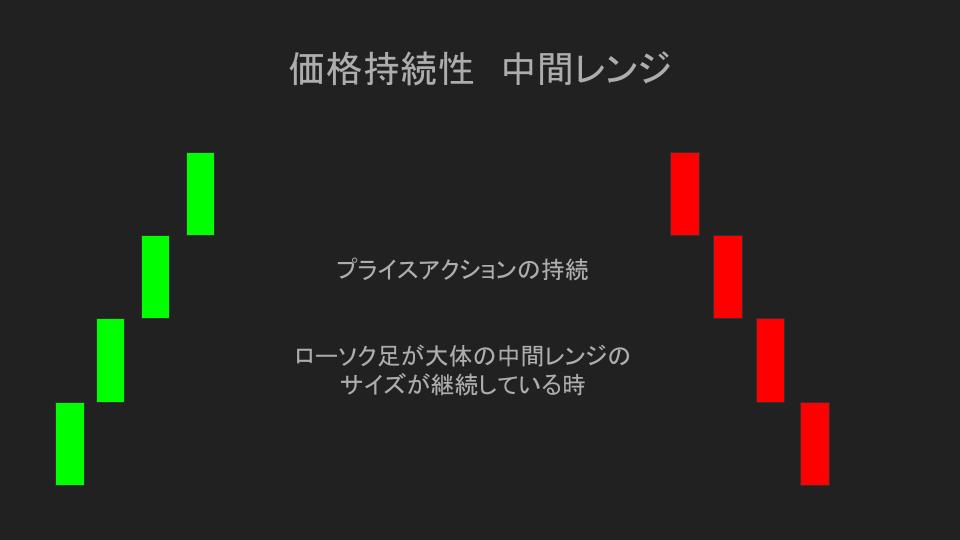

4つ目の反転を予測するテクニックは価格持続性です。

これは、トレンドの持続可能性を評価する方法の1つで、ローソク足の持続性の特性を分析することを目的としています。

ルール1:持続するためには同程度のローソク足の範囲を持つ必要がある

上昇でも下降でも、形成するローソク足のレンジがほぼ同じ中間程度であるとき、その上昇または下降は継続するという物です。

要は、このようなローソク足を形成している間は、継続性を信頼の品質を保てるという事ですね。

ルール2:レンジが狭くなったり、広がったりすると持続可能性を保てなくなる

一方で、ローソク足のレンジが狭くなったり、急に広がっているものを形成したときは、その持続可能性を保とうとするプライスアクションの品質を破壊します。

これも同様の解釈で、ローソク足が狭くなってたり、広がっているローソク足を形成した上昇や下降は、信頼性を高品質に保てないということです。

ローソクストキャスティクス

ストキャスティクスとは、「買われすぎ」「売られすぎ」といった過剰度を表しています。

ここでいうテクニックは、ローソク足の終値の場所で分析します。

ローソク足は始値から最安値・最高値をつけたあとに終値として形成されますが、形成する段階で、売り買いの攻防が始まっており、相場参加者は終値を意識する傾向にあります。

つまり、終値がどの位置にあるかで、そのローソク足に含まれる支配権を持つ相場参加者の力がどちらの方向なのかを分析する方法です。

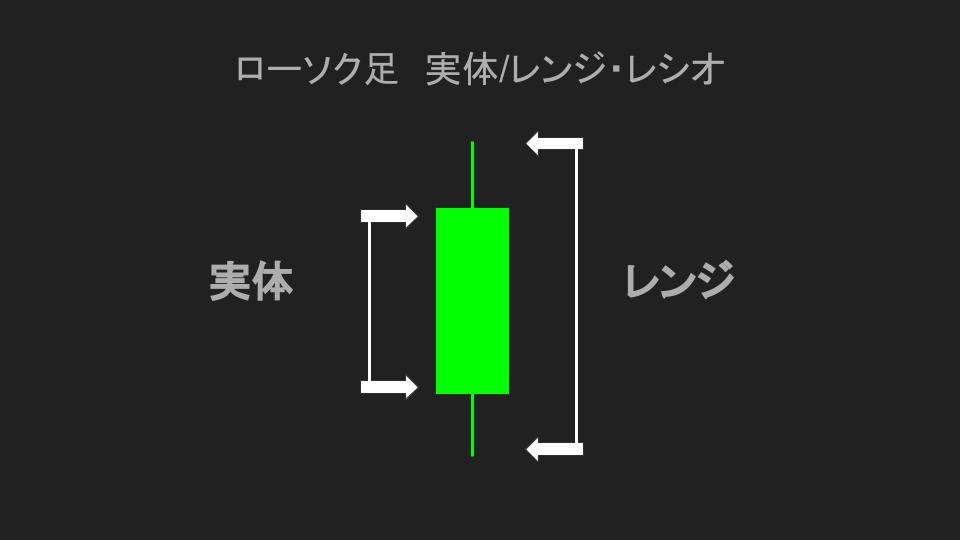

ローソク足 実体/レンジ・レシオ

これは単純に、ローソク足の実体と、レンジの比率を見ます。

広い実体と自然な髭を形成するローソク足

髭を含むレンジに対して、実体の幅が広くなっている時、この意味は「確実性」という意味です。

つまり、次の形成されるローソク足も同方向の可能性が高いんですね。

上の画像で言えば、買い圧力がしっかりと優位にあるので、この圧力が継続していくという可能性を含んでいる事になります。

狭い実体と自然な髭を形成するローソク足

このように、レンジに対して実態が小さく、自然に大きな髭を形成するローソク足は「不確実性」を意味しています。

つまり、次の形成されるローソク足は同方向のローソク足かどうかが分からないという事です。

これは、買い手と売り手の攻防が繰り広げられ、どっち側にバイアスがあるか分からないため、次に買い手が見つからず、不明確となります。

全体的なトレンド角度

トレンドの全体的な角度を分析することで、トレンドの背後にある力を観察することが出来ます。

トレンドというのは以下の3つの要素を含んでいます。

- 継続性

- トレンド加速

- トレンド減速

継続

一定の値幅で上昇している場合、サイクル分析にもありましたが、この場合、トレンドの継続性を保証します。

トレンド角度は、変化がなく、チャートにも加速や減速が見られないうちは、トレンド継続として分析することが出来ます。

トレンドの加速

このように、トレンド角度が段々と反るように角度をつけてきた場合、何かしらの外的要因によって相場環境に不安定をもたらしているため、トレンド継続の保証が失われます。

トレンドの減速

一方で、このようにトレンドの高値が更新を渋り、トレンド上限でレンジ気味になった場合は、トレンドの力が弱くなっている証拠なので、トレンド継続の保証を失います。

組合せて使う

ローソク足に関わる予測法は、基本的に一つでは根拠が足りません。

なので、反転の可能性が高いパターンを分析に組み込んでいく事をお勧めします。

サポートライン・レジスタンスライン

次に反転するポイントは、価格がサポートライン・レジスタンスラインに接近している事です。

このサポートライン・レジスタンスラインの強さが強力であればあるほど、反転する可能性は飛躍します。

ここで重要なのは、そのサポートラインや、レジスタンスラインがどれだけ強力なのかを分析することにあります。

- 過去にどの程度テストしているかを確認する

- サポートライン・レジスタンスラインの根拠は何なのか

- ラインに到達したときに、チャートがどのような反応を示すのか確認する

この3つに細心の注意を払う必要があります。

詳細は、下のリンクから学ぶことが出来るので、よかったらチェックしてみて下さい。

トレンド周波数の深さ

これは、トレンド中の振幅成分の深さによって、トレンドの継続性を分析するものです。

振動成分が高い場合は、トレンドはしっかりと押し目をつけて形成していきます。

一方で、振動成分が低い場合は、バンドワゴン効果によって無茶な注文を投入し、急激に変動しているので、不安定になります。

振動成分が高いという事は、リトレースメントによって、逆方向にチャートが動くものの、投資家たちはこの通貨ペアの需要と供給のバランスがいいと判断するため、トレンド継続の信頼性が高まるんですね。

反対に、振動成分が低いという事は、急激に通貨ペアの需要と供給のバランスが崩れる事で、買われすぎ、売られすぎと判断された場合、適正な価格位置まで引き戻されてしまうので、トレンド継続の信頼性はかなり落ちます。

Volume Spread Analysis(VSA):出来高-スプレッド分析

このVSAは、出来高を使った分析方法です。

出来高というのは、チャートの表面上には見えない隠れた情報を分析する方法です。

出来高というものは、投資家たちが特定のタイミングで、市場に取引をどれだけ行ったかを表す指標なんですね。

つまり、ある時間足のこのタイミングで、多くの投資家が注文を投入するタイミングの見える化ができれば、どの価格帯を意識しているのかが分かるといった物です。

また、「出来高」の凄い所は、リアルタイムの投資家の注文を表示するため、インジケーターのように値も入れなくていいし、提供される情報にラグがありません。

この分析は、下のリンクから「出来高」についてしっかりと解説しているので、よかったらチェックしてみて下さいね。

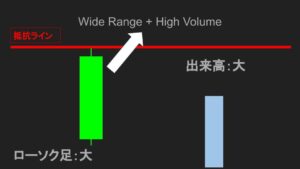

ここでは、VSAの4つのパターンついて解説していきます。

ここで紹介する4つのパターンの条件として、強い抵抗線にローソク足が届いた時のローソク足の大小と、出来高の大小を組み合わせています。

Wide Range + High Volume

このパターンは「継続パターン」です。

上昇トレンド中に、反発される根拠が強い抵抗線に差し掛かった時に、ローソク足と出来高がどんな反応するかを判別していきます。

- 抵抗線に向かって、ローソク足の範囲が広い状態で終値を迎えた時

- そのローソク足を作った出来高もスパイクしている時

この2つが揃ったときは、買い手が増加している事を表すので、抵抗線をブレイクしていきます。

Wide Range + Low Volume

このパターンは「反転パターン」です。

- 抵抗線に対して範囲の広いローソク足が到達した状態で終値を迎えている時

- そのローソク足に対しての出来高が少ない時

この場合、新規買い圧力がなく取引量が少ない事を表しているので、出来高が低い状態なんですね。

よって、抵抗線に到達した後の次のローソク足では売り勢力に簡単に押し負けてしまいます。

Narrow Range + Low Volume

このパターンも「反転パターン」となります。

- 抵抗線に対して、範囲の狭いローソク足で終値を迎えている時

- そのローソク足に対して、出来高が少ない時

これは、単純に市場が休止している状態です。

一時的の可能性もあるため、その後に上昇の勢いがあることも考慮できますが、基本的には価格の更新を抑えられ、反転していくパターンが多いです。

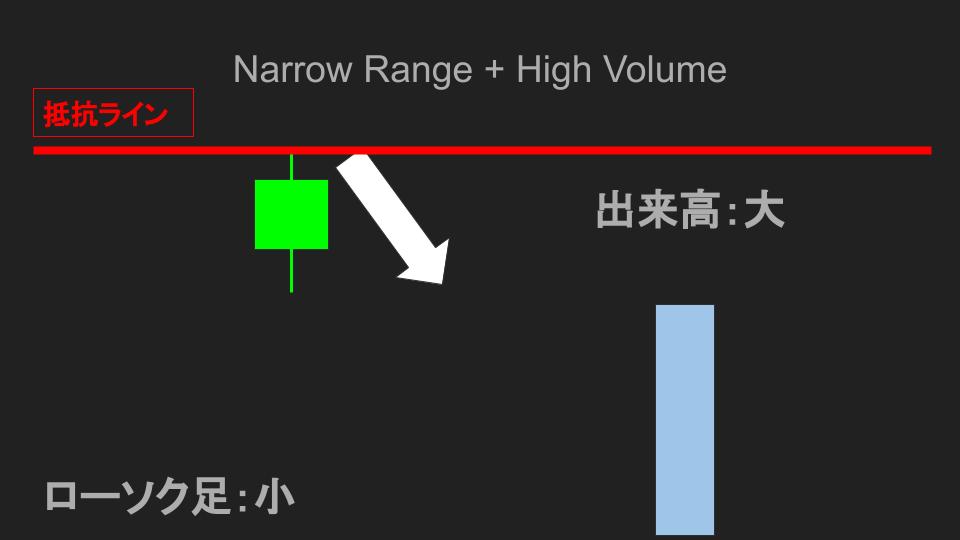

Narrow Range + High Volume

このパターンも「意図的に反転パターン」です。

- 抵抗線に対して、範囲の狭いローソク足で終値を迎えている時

- そのローソク足を作った出来高もスパイクしている時

この場合、ローソク足の範囲が狭いのは、積極的に売り勢力が介入している証拠です。

この時のプライスアクションを見ると分かりやすいのですが、買われる圧力より、売られる圧力の方が強い事が分かります。

この状態が発生した場合は、売りシグナルとして捉えていいでしょう。

ベロシティ&ボリューム・ダイバージェンス

別名、「ベロシティ・モメンタム」と呼ばれている方法です。

要は、価格の変化率と、出来高の取引量が乖離していないかを確認する方法です。

RSIとかのオシレーターにもよく使われる手法で、価格が上昇しているにも関わらず、取引量が減少している場合、トレンド転換が予想されます。

ベアリッシュ・リバーサル・ダイバージェンス

このチャートで説明するなら、上昇トレンド中にチャート(価格の変動率)と、出来高取引量がダイバージェンス(逆向現象)が起きている部分を切り抜いてみても、その後のチャートというのは、勢いが減少していて、それに耐えかねたかのように、急下落が起きています。

上記のダイバージェンスを「ベアリッシュ・リバーサル・ダイバージェンス」と言います。

ブリッシュ・リバーサル・ダイバージェンス

今度は反対に、下降トレンド中に、チャート(価格の変動率)と、出来高取引量がダイバージェンス(逆向現象)が発生ている部分ですが、その後に上昇トレンドに転換しているのが見てわかると思います。

はっきり言いますが、きれいに反発するとは思わない方がいいのと、必ずしも反発するというものではありません。

ただし、逆向現象が起きているという事は、反対の勢力が活発傾向という絶対的な証拠のため、その事実を基に、自分なりの分析方法を見つけるといいと思います。

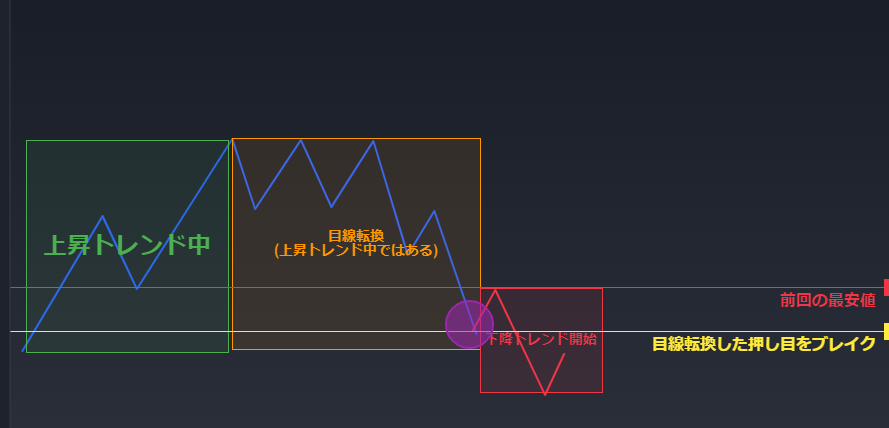

ダウ理論

トレンド転換だけでみるのであれば、良く使用されている理論で、

「明確なトレンド転換が発生しない限り、トレンドは継続する」

という原則があります。

これはあくまでも一例ですが、下降トレンド中にトレント転換の兆候として、レンジ相場に移行することが多いんですね。

上昇トレンドであれば、最高値でレンジを形成してから、レンジ下限をブレイクして、下降トレンドに移行します。

詳しくは下のリンクからご覧ください。

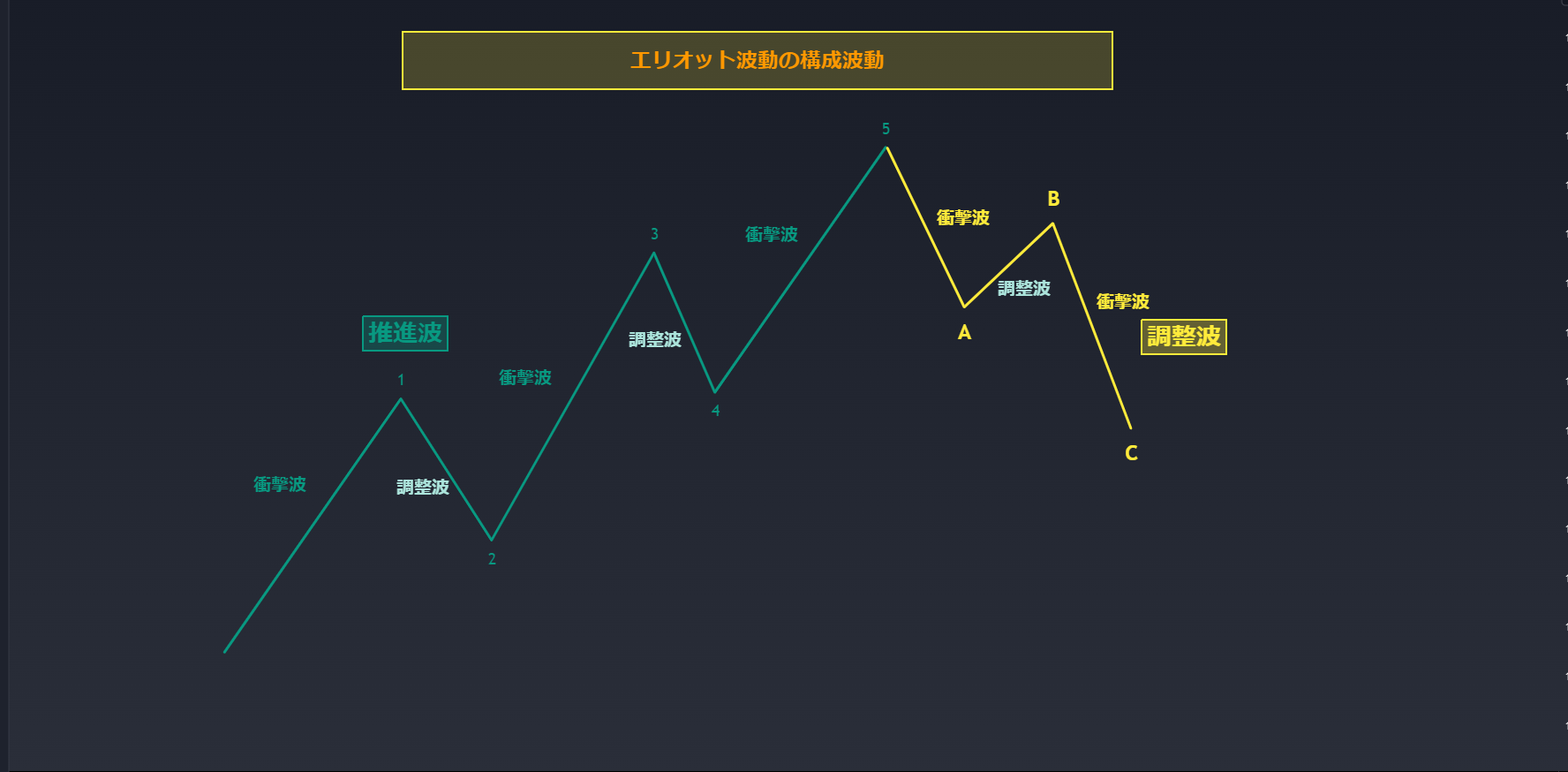

エリオット波動

この理論によれば、市場は異なるスケールで繰り返される5つの波動と3つの波動に分かれています。

このパターンで、市場がどの波動にいるのかが明確になれば、トレンドが終焉を迎えているのか、少なくともリトレースメント中なのかという分析が出来ます。

このエリオット波動理論は非常に有名なので、科学的に効果があるテクニックなのではなく、自己成就的予言効果によるものです。

自己成就的予言とは、アメリカの心理学者ロバート・A・マートンが提唱したもので、

『ある予言や期待が人々に対して行われることで、その予言や期待に科学的根拠が無くても、それに基づいて人々が行動するため、予言が的中する現象』

を言います。

極端な例でいうと、昔テレビで見た、とある女子高生達が進路について話し合っている中、一人の女子高生の発言で、破産まで追い込んだ事件をご存じですか?

1973年12月に、女子高生の「銀行は危ない」という一言が、【破産するかもしれないから、危ないよ】という意味で、(実際は強盗が来るから危ないよという意味だった)噂が一気に拡散され、それを信じた預金者は一斉に14億円が引き落しを行い、豊川信用金庫は破産の危機を招いた事件があります。

これが、まさに自己成就的予言です。

つまり、エリオット波動が科学的根拠に乏しい若しくは、証明されていない理論だとしても、全国のトレーダーが根拠として存在する以上、しっかりと理論として確立されている訳です。

強い抵抗線で推進波が伸びきった場合

上記の図のように、推進波が5波まで伸びた地点に、強い抵抗線がある場合、そのまま調整波に変換する可能性があります。

これは、エリオット波動を根拠にしているトレーダーが、この抵抗線で調整波に変換するだろうから、売りエントリーを仕掛けると、自己成就的予言によって反発が起きやすくなるからです。

Wyckoff理論

ダウ理論、エリオット波動理論、ワイコフ理論は市場におけるビック3の理論であり、ワイコフ理論は様々な視点からトレンドの始まり、終わりに発生する操作パターンを示します。

操作パターンは、その名の通りで、大規模な資金を持っているトレーダーの手によって操作されることを指しているんですが、特定の場所で、需要又は供給の溜まってる注文を約定させ、望む方向へ向かうために価格を一旦引き下げ、引き上げてから推進させることで形成されるパターンです。

上記の図を例でいうと、下降トレンドの終焉付近になると、アキュームレーション段階に移行します。

これは、売りトレーダーと買いトレーダー双方の力がせめぎ合っていて、レンジを形成し、そのレンジの上下には損切り注文が蓄積されていきます。

今度は上昇トレンドに終焉が訪れると、買いトレーダはもう売りだと思てっていて、初心者トレーダに買いポジションを与えて、自分は売り注文に変えていくことから、ディストリビューション(分配)段階に移行します。

ワイコフ理論では、この終焉になると形成されやすいパターンがそれぞれ1つずつ存在しています。

このパターンを見つけ、違うテクニックと合わせるだけでも、他のトレーダとかなりの差をつけることが出来ます。

スプリング

下降トレンドが終わろうとする時は、売り勢力が疲れている時と、買い勢力が活発になっている時です。

つまり、双方の圧力が存在するので、レンジになりやすいんですね。

買い勢力は、レンジ下限の下に損切り注文を置いているでしょうし、

売り勢力は、レンジの上限に損切り注文を置いているでしょう。

そんな中、大口投資家だったりは、その大量に溜まった損切り注文が欲しいんですね。

この場合でいったら、なるべく安い所で買いたい、だから他の買い投資家達の損切り注文を約定させて価格を引き下げてから買いたい、といった感情が市場を操作する動きがあります。

これが「スプリング」です。

その上昇を見ていたトレーダーは瞬時に下降トレンドが終了していると察知し、買い注文を入れていくと、今度は売りトレーダーの損切り注文を約定させて、更に上昇の勢いが強くなります。

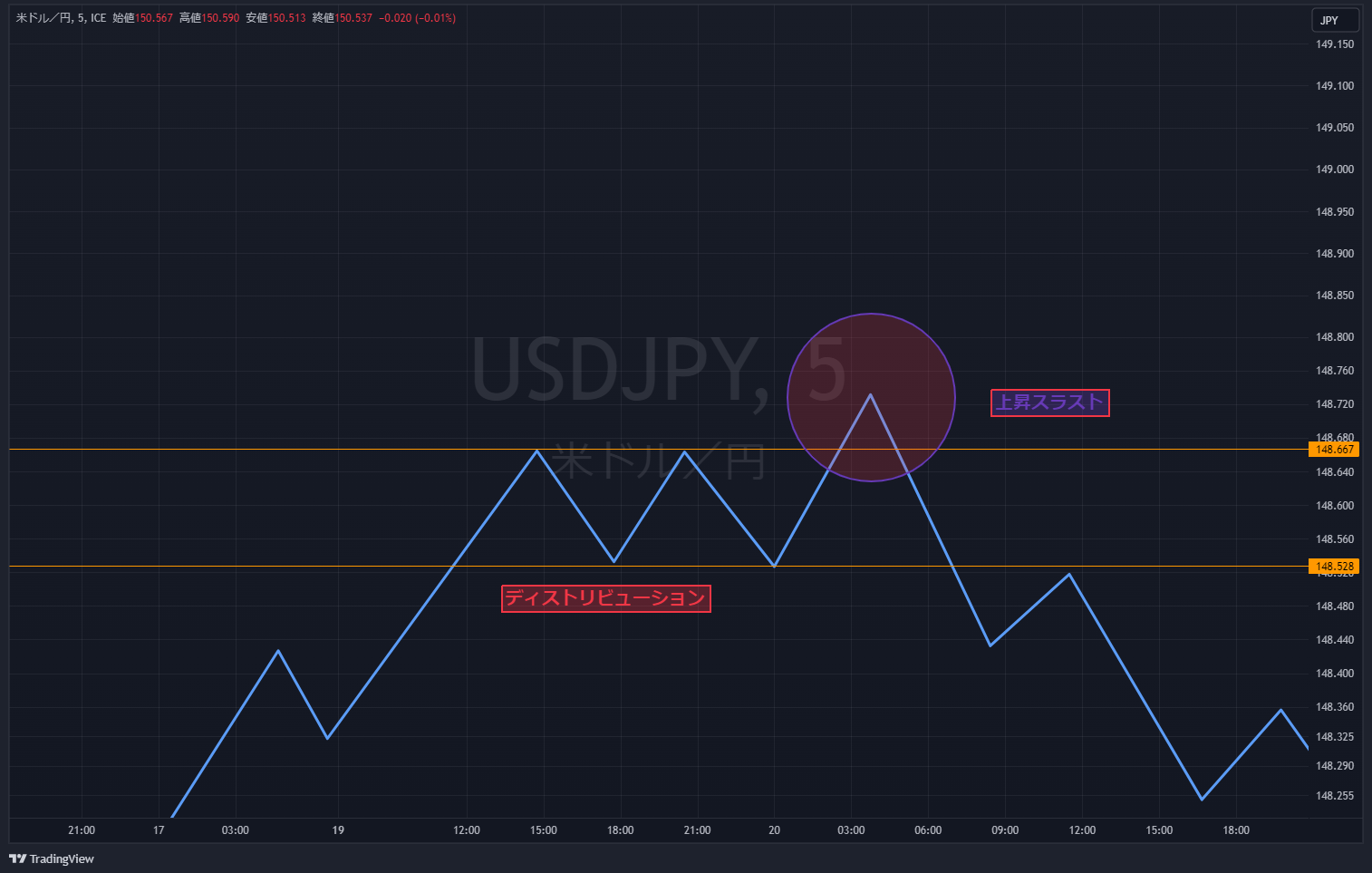

上昇トラスト

こちらは、買いトレーダーだった人たちは相場の需要と供給のバランスからポジションを手放していく中で、先ほどまでの上昇中の波に乗ろうとしているトレーダーによって引き上げられますが、ポジションを手放したトレーダーは今度は売り注文を入れていきます。

その中で置かれる損切り注文がレンジ上下に置かれる訳ですが、影響力の強い大口投資家は高い所で売りたいと考えているので、一度、売りトレーダーの損切り注文を約定させてから逆張りを仕掛けてきます。

これが、「上昇スラスト」と言います。

基本的な原理は、「スプリング」と変わりません。

チャートパターン

チャートパターンとは、市場に現れるチャートの動きをグラフで表示した際に見られる特定の形状や、模様を言います。

これらのチャートパターンは、トレーダーの未来のプライスアクションを予測するのに参考にされます。

ただし、一部のトレーダーには、あまり芳しく思われていないテクニックの側面もあり、結局、個人のトレーダーの経験則や、トレードスタイルでは市場の予測に不確実性を与えかねないという懸念もあるんですね。

そんなチャートパターンですが、一部明確にトレンド転換を確認することが出来るパターンが存在するので、今回はこれを紹介します。

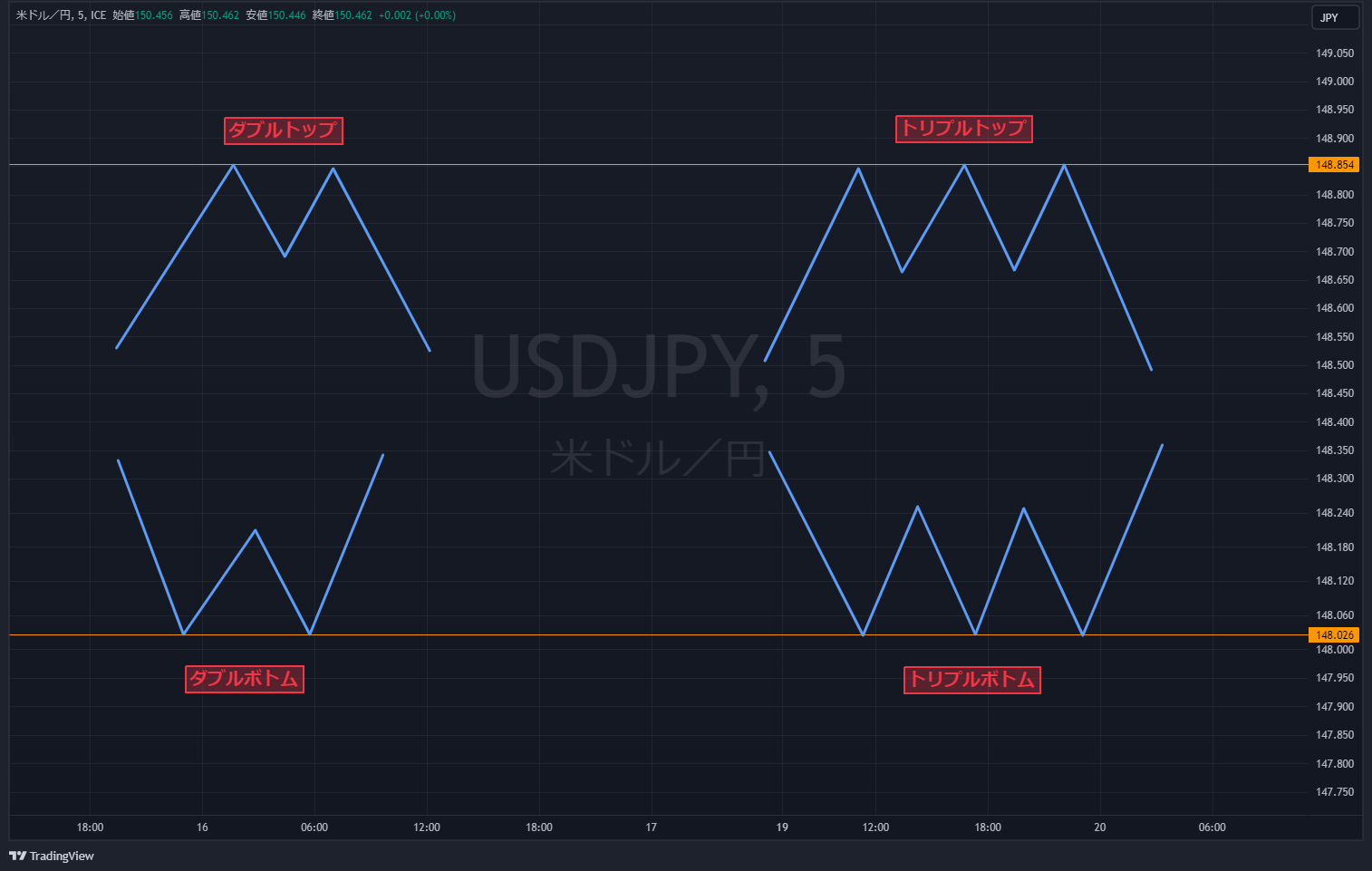

トレンド転換シグナル

例えば、トレンドの終焉によく見られるチャートパターンは以下の通りです。

- ダブルトップ

- ダブルボトム

- トリプルトップ

- トリプルボトム

ダウ理論でも定義されているとおり、明確なトレンド転換が発生しない限り、トレンドは継続すると言われているんですが、トレンド転換の兆候として、レンジに移行すると解説しました。

トレンド中は、高値、安値を常に更新していく訳ですが、トレンドの終焉が見えると、高値、安値を更新せずに、上値。底値を抑えられてレンジになります。

この形が、ダブルトップ・ダブルボトム、又はトリプルトップ・トリプルボトムのチャーチパターンと一致します。

トレンド転換シグナルとしてもう一つ、三尊、逆三尊というパターンもありますが、これは大きな反転が起こった時のみに発生するので、先ほどの4つのパターンは頻度も高く、使いやすいといった特徴も持ち合わせています。

詳しいチャートパターンの解説は、以下のリンクから学ぶことが出来ますので、よかったらチェックしてみて下さい。

ハーモニックパターン

最後は、ハーモニックパターンです。

チャートパターンの上位互換の位置づけであるため、初心者の方には少し難しいかもしれませんが、最近発見されたテクニックなので、興味ある方は下のリンクからどうぞ。

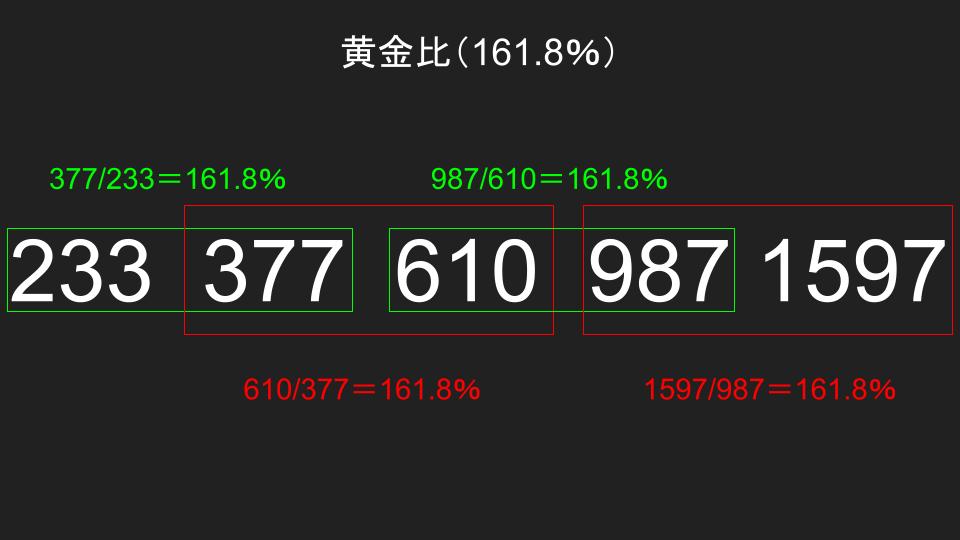

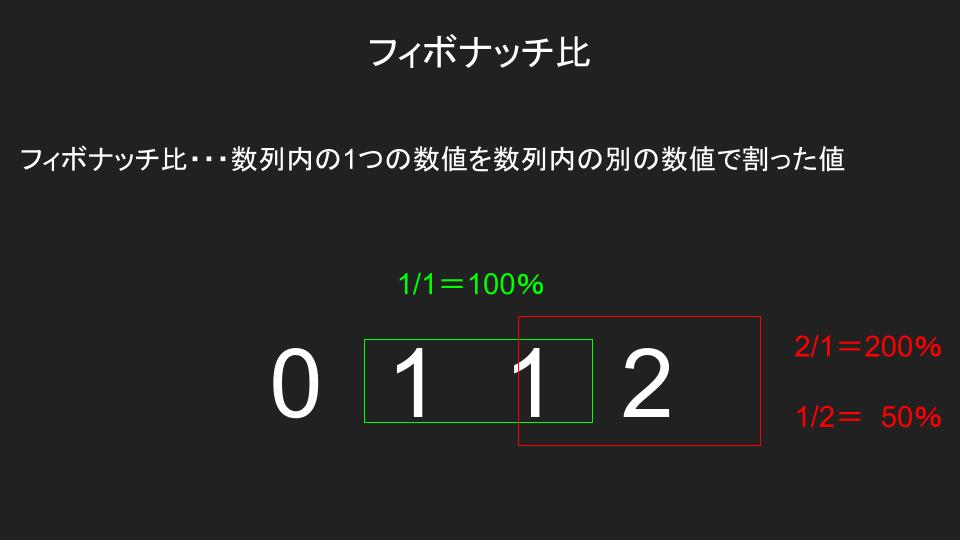

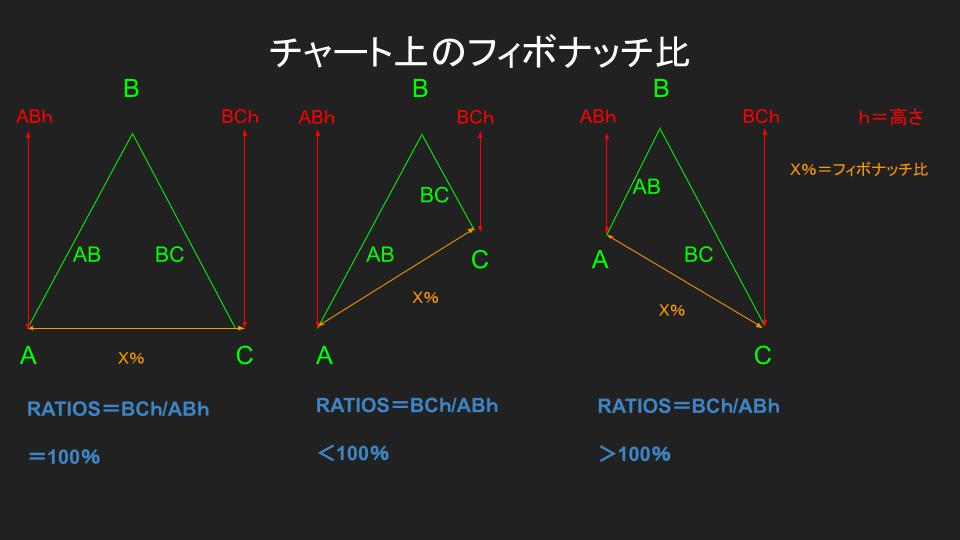

ハーモニックとは調和という意味で、自然に存在する比率が金融業界にも通用するんじゃないかと言われています。

例えば、皆さんがよく知っている比率「黄金比」は、実際のチャートのグラフにも表れていると言われています。

その比率で形成されたグラフや模様がハーモニックパターンです。

黄金比は、人間にとって、無意識に評価する比率だという事はご存じかと思います。

この理論によれば、市場の上下の価格変動の極端さから特定の垂直比率を分析し、その連続性が反転を起こしやすくする傾向にあるというものです。

簡単に言えば、価格変動にフィボナッチ数列(黄金比の基となる数列)を当てはめて、人間が無意識にどの部分で反発するのかを分析する方法で、その連続性が最終的に反転していく傾向が強いという事を導き出したパターンです。

そして、このハーモニックパターンが反転シグナルとして活用する時は、トレンド中に発生した時です。

それぞれハーモニックパターンには名前が付けられているのですが、今回はそのパターン図を割愛して反転するハーモニックパターンと、継続するパターンを紹介します。

反転ハーモニックパターン

- ALTバット

- バタフライ

- クラブ

- ディープクラブ

- シャーク

- AB=CD

- スリードライブ

継続ハーモニックパターン

- バット

- ガートレー

- サイファー

- 5-0

まとめ

これまでトレンド反転を予測する16の方法を紹介しましたが、他にも様々な有効的な方法は数多くあります。

結局、何が重要だったかというと

これらの方法を自分なりに組み合わせて使いやすいようにアレンジする事で、最良の結果が得られるという事を理解する必要がある

という事です。

なぜなら、テクニカル分析という本質的な部分を見ると、統合の原則だからなんですよね。

異なる要素を統一させて、全体的なルールを確立することが、合理的な判断や行動指針に繋がるということが最重要なんです。

私がこのサイトで、なぜ様々なテクニックを紹介しているかというと、それぞれのテクニックの本質的な部分が必ずあるからなんですね。

そして、それらのテクニックを本質的に捉えられた時に、自ずと相場参加者の心理が見えてきます。

1つの手法をマスターしても別に止めはしませんが、一つ言わせてもらうなら、相場の見方に偏見が生まれるので、リスクの面から見ても、その手法の優位性の保証から見ても、約束できるものではありませんので、ご理解くださいね。

様々なテクニックを学んでみたいという方は下のリンクから登録して下さいね。

今なら、最大20日間無料で有益な論文や、FXに関する文献が見放題です。

今回はこれで以上です。

また違う記事でお会いしましょう。

それでは。