どうもgive-keyです。

ダウ理論の最終章になります「ダウ理論の利点・欠点」について解説していきます。

前回のおさらいですが、

ダウ理論に必要な要素ということで、2つ紹介しました。

先ずは相関性、各通貨、通貨ペア同士というのはお互いに影響を与えているというお話でしたね。

それこそ、正相関や逆相関といった関係を作っており、各国の貿易相手や経済状況によってリスクオン・リスクオフが存在していました。

この相関性は、関連する通貨が方向性が同じであれば根拠として成立するんでしたよね。

次に出来高の指数について、市場活動の指標や、方向性を裏付けるものではないですが、価格と出来高の方向の組み合わせによって、相場の強弱の分析が可能となりました。

また、出来高の最大の強みは「遅延」が無いことでした。

遅延なく、チャート上の情報が分析出来れば、私たちのトレードの効率性を高めてくれます。

以上が、前回の内容の概要となります。

さて、今回はダウ理論の第5原則と第6原則を解説した後に、ダウ理論の利点・欠点を紹介していきますので楽しんでいってください。

第5原則ではローソク足を構成している4つの価格の中で実際どの値が重要なの?といった内容や、現代の分析スタイルはむしろ変化している事実を説明します。

また、第6原則では、ダウ理論おなじみのトレンド継続について説明しますが、実際どの相場に適用した方がいいのかまで理解を深めていただき、その後に利点と欠点に触れていきます。

それでは、進んできます。

第5原則:終値が最重要

価格には4つに分類され、始値・終値・高値・安値がそれぞれ1本のローソク足でまとめて表示されています。

ダウ氏はこの中でも、「終値」が重要だと言います。

その理由は以下の通り。

- 多くのトレーダーが各期間のローソク足の確定=「終値」で注文を約定させるから

- ヘッジファンドなどの大口機関は「終値」で注文するから

例えば、重要水平線付近や、トレンドラインを根拠としているトレーダーが、監視している時間足の確定する価格帯がサポートや、レジスタンスになるか、ブレイクするかで次にとる行動が変化します。

つまり、向かっている方向にとって良いチャートであればそのまま保有するし、悪いチャートであれば損失方向に向かうのを恐れて、早々にポジションを手放すでしょう。

一方でヘッジファンド等の大口機関はどうかと言いますと、相場の操作性が強いです。

私たちみたいな小口投資家は終値付近の結果次第でしか行動に移せないばかりか、結果次第で簡単にバイアスに陥ります。

具体的に言うと、監視足で見た上昇トレンド中に、重要水平線付近で売り買いの攻防戦が繰り広げられ、結果レジスタンスとしてローソク足を水平線下で抑える結果になりました。

この結果だけで聞いても「反発してくるな」と思ったら、バイアスに陥ってます。

自分の監視している足だけで判断しようとしているからですね。

つまり、大口機関はこのタイミングで、レジスタンス付近に売り注文の損切りを設定していることを理解しているため、ストップロス狩りを狙うために注文を入れてくるということです。

ただこの第5原則は、少し時代に見合っていない可能性があります。

平均株価が普及していた頃は、平均株価の記録は手作業で行われていたため終値ベースで算出していました。

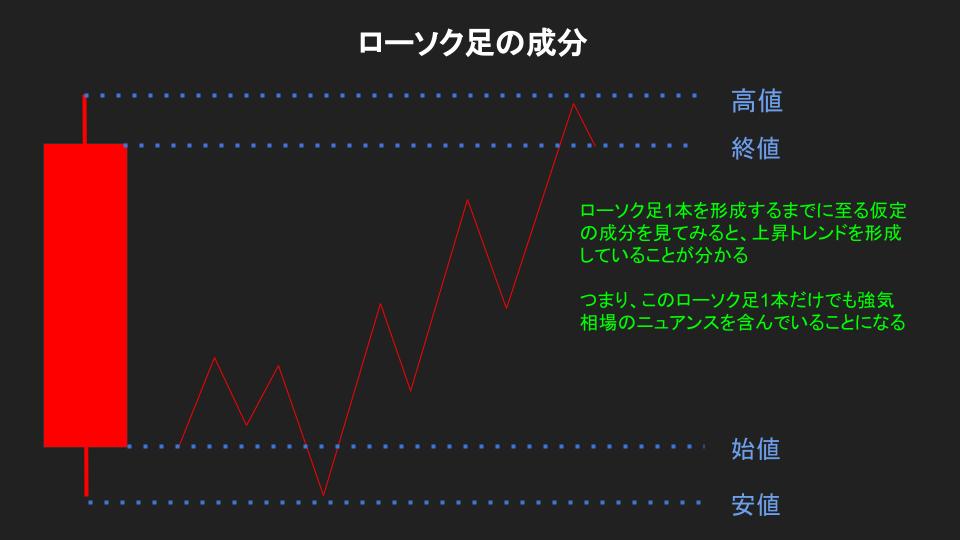

むしろ現代の分析では、ローソク足内に含まれる4つの価格の比率を見ることで、その期間の内部履歴を参照することが出来るとされています。

そうすることで、買い手と売り手の意図が分かるため、適正な判断が容易になるということですね。

第6原則:反転シグナルが確認されるまでトレンドは継続する

この原則はかなり有名ですよね。

分析として使いやすいし、皆が取り入れている原則なので機能しやすいです。

これだけで手法として確立されているトレーダーが結構いますよね。

この原則ですが、向いている相場と向いていない相場があります。

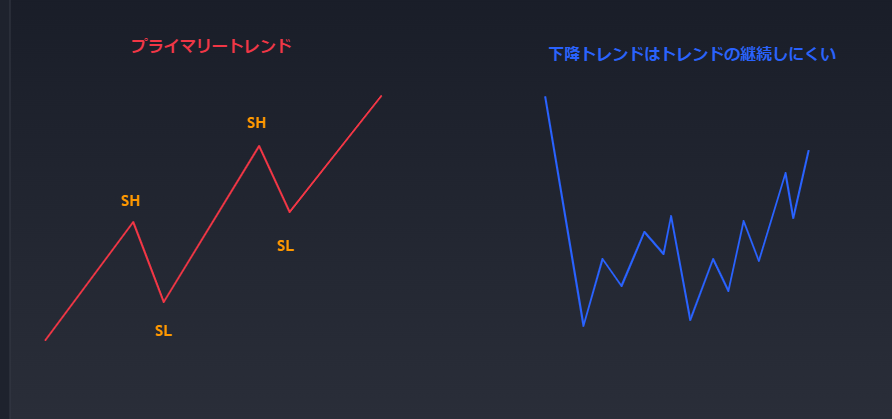

結論から言うと、

強気相場の時はこの原則を活用しましょう。

強気相場の特徴として、長く続く傾向、つまりプライマリートレンドを形成する特徴があるからです。

ゆえに、このダウ理論の第6原則と強気相場は相性がいいんですね。

一方で弱気相場の場合は、向きません。

理由として、押し目を作りながら下降するというより暴落に近いことと、持続性が短い傾向にあるからです。

話を戻して、第6原則とはなんぞやというお話ですが、

トレンドは押し目を作って上昇又は下降していくという所まで説明しました。

具体的に、上昇の場合は安値と高値を切り上げていくのに対して、下降の場合は安値と高値を切り下げていきます。

この一定のサイクルが継続中は、トレンド継続中と判断しよいとされています。

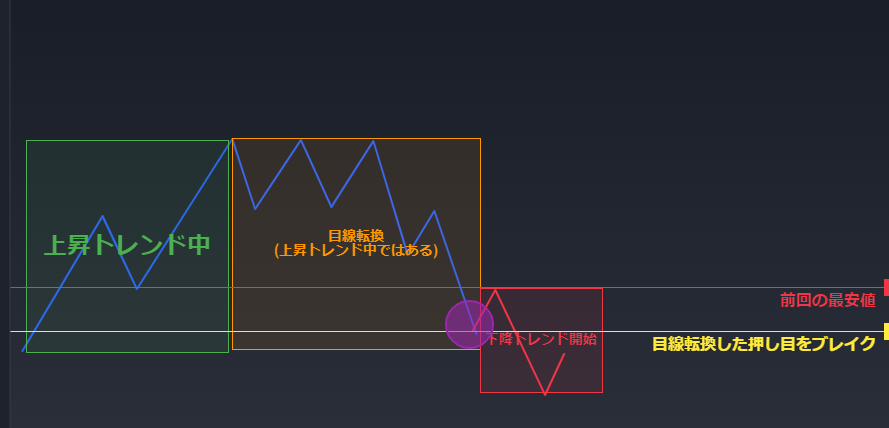

では、トレンドが終わりを迎える時というのはどんな時かと言うと、高値と安値が更新出来なかった場合です。

上昇であれば、

高値を更新出来ず、前回の押し目の最安値の価格帯を下に抜けた時ですし、

下降であれば、

安値を更新出来ず、前回の押し目も最高値の価格帯を上に抜けた時です。

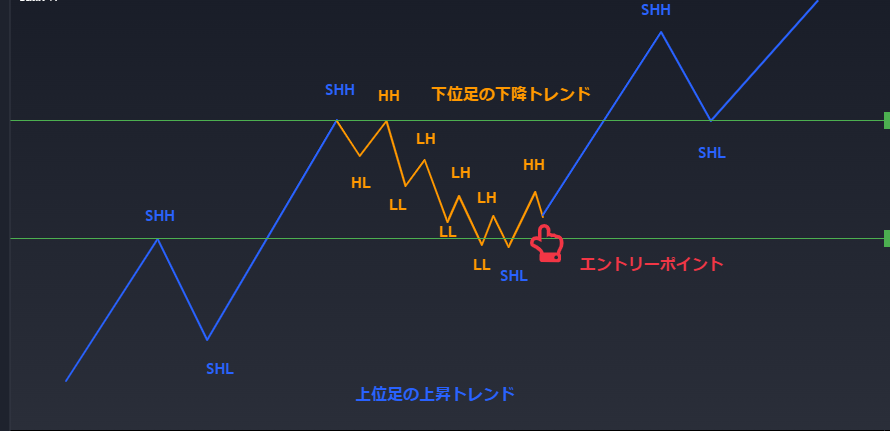

もちろん必ずトレンド転換したシグナルと捉えることは出来ませんが、少なくても上位足が上昇トレンド中であれば、その下位足でも高値と安値の更新を期待してエントリーも可能と言うわけです。

まとめ

以上でダウ理論の第1原則から第6原則まで解説してきましたが、どうだっでしょうか。

再度おさらいしましょう。

- 「神の御業」以外は平均は全てを割り引くとは、金融市場で起きる全てのリスクはチャート上で平均化されることでした

- 3つの価格変動では、プライマリートレンド、セカンダリースウィング、デイリーフラクチュエーションに分けられてそれぞれ特徴がありました、また反転シグナルの概念と、強気相場と弱気相場毎に3つの段階が存在していましたね

- 強気相場、弱気相場が存在するには関連する3つの内、少なくても2つが同じ方向を向いていることが重要だと説明し、その 相関性をしっかり把握しておく必要がありました

- トレンドの出来高を確認するでは、出来高は市場活動の指標、市場の方向性を裏付けるものではないものの、価格と出来高は組み合わせることで相場の強弱や、方向を分析することが出来ました

- 4つの価格の中で、終値が最も重要については終値で多くのトレーダーが注文を実行するからで、その期間の終値の結果によって次に取る行動が変化する影響を持っているからですね

- 最後に、反転シグナルが確認されるまで、トレンドは継続するについては、安値と高値の更新が継続中である限り、トレンド継続と見ていいですが、トレンド崩壊した時、つまり安値と高値の更新出来なかった場合はトレンド転換を意味するという内容でした

この理論は、基礎中の基礎なのでしっかりと私たちの中で固めておく必要があります。

ダウ理論だけで勝てるというトレーダーもいらっしゃいますが、これはこの理論を熟知しているのであって、付け焼き刃の知識であった場合、分析に不十分となるんですね。

そこで、このダウ理論の利点・欠点をしっかりと学ぶことで、

自分なりのダウ理論の活用方法が確立していき、自分なりのルールが作られていきます。

このダウ理論は昔から存在する理論なのでかなり信憑性が高く実際現代でもしっかりと機能しています。

私たちが投資家として初めに基礎を固めておき、プロの投資家になるために押さえる理論といっても過言ではありません。

今回紹介するのは利点が4つ、欠点が7つあります。

欠点が多いように思いますが、あくまでもダウ理論は理論なので万能ではありません。

むしろこの欠点を補う方法を模索する方が、私たちの手法を確立しやすいです。

是非、このサイトで紹介する他の理論や、分析方法などを取り入れて自分なりの理論を追求して下さいね。

それではダウ理論の利点・欠点を紹介していきます。

ダウ理論の利点

理にかなった投資家心理に基づいている

実際に強気相場や弱気相場では、投資家の感情のサイクルを表していることが分かります。

例えば、強気相場では売りたい投資家と買いたい投資家のせめぎ合い(アキュームレーション)の結果、売り投資家はこれ以上下がらないことを嗅ぎ取ってポジションを手放します。

ということは買いポジションと一緒ですので、更にチャートは上昇しますよね。

次にアキュームレーションで形成したレンジ上限付近に達すると、売り投資家の損切りラインが溜まっているので、これを狩にいく買い投資家が一定数出てきます。

狩られた売り投資家は傍観者となり、傍観者はブレイクを見て買い投資家に回り、価格と出来高がどんどん増加していきます。(インクリージングボリューム)

増加しすぎた価格は、平均化の影響によって鈍足になり、価格を引き下げていきますが出遅れた投資家が上昇の波に乗ろうとしたり、上昇の勢いを見てまだ上昇するだろうと言った過度の期待を寄せた投資家たちが再参入してきます。(ファイナルエクスプロージブムーブ)

そして増加しすぎた価格は需要と供給のバランスを取るために、更に平均化の影響を受けるので、売り投資家の圧力が高まってくると、今度は弱気相場に移行するといった投資家心理を反映させた波のサイクルを表すとされています。

出来高分析

第4原則で説明した出来高について、単純な出来高での分析する方法はダウ理論に基づいた投資家心理を分析した内容と一致し、ラグが発生しないリアルタイム分析が可能とされています。

つまり、ダウ理論は冒頭で「基本的な投資家心理に基づく、売買の強気相場と弱気相場を理解する」と前置きを置いたと思いますが、出来高分析はダウ理論を適用できるし、ラグが発生しないので効率的なトレードが可能と伝えているわけですね。

トレンド継続について仮定していない

簡単に言うなら、どこまでトレンド継続するかどうかを仮定していないということになります。

例えば、エリオット波動では波の比率を仮定して波のカウントを行いますが、ダウ理論にはそれがありません。

つまり、トレンド継続しているかどうか微妙な時こそ、柔軟に対応できるとされています。

この点は、とても単純で効果的な考え方なので、他の理論と組み合わせて根拠の補強に出来たりします。

理論が非常に単純である

第1原則から第6原則まで見ても、とても簡潔で明瞭化されているので初心者にはとっつきやすく、どの原則を使っても研究しやすい理論になります。

最も活用されているのは、第6原則の「反転シグナルが確認されるまでトレンドは継続する」というもので、トレンドフォローを得意とするトレーダーによく活用されている原則になります。

あと他の原則で言うと、第2原則の「3つの価格変動」については、マルチタイムフレーム分析と相性がいいので、投資家心理を核とした分析も可能だったりとかなり優秀な理論になります。

ダウ理論の欠点

セカンダリースウィングの識別がしずらい

セカンダリースウィングとは中期的な波を指していますが、このセカンダリースウィングのサイズや継続時間が大幅に違うため、ボラティリティが大きい場合、反転シグナルが検出しずらい欠点があります。

更には、セカンダリースウィングとデイリーフラクチュエーションが誤認識されやすいといった特徴もあり、実際小さなセカンダリースウィングは判別が難しいとされています。

ダウ理論自体は単純にも関わらず、セカンダリースウィングは複雑な傾向にあるといった矛盾点を持っています。

セカンダリースウィングのサイズと反転シグナルの精度は相反する

サイズが大きいセカンダリースウィングは見やすいが、正確性に欠ける傾向にあるんですね。

一方で、サイズが小さいセカンダリースウィングは、デイリーフラクチュエーションと混合しやすく見ずらいが、反転シグナルの正確性が高い傾向にあります。

この逆相関について説明します。

先ず、サイズが大きいセカンダリースウィングということは、かなりの価格変動を起こしていると言うことです。

つまり、押し目を付けずに価格が変動しているので、サポート・レジスタンスになるような障壁も無い上に、双方の勢いが強く反転シグナルを示してもそれを否定してくる傾向があるためです。

それもそのはずで、分かりやすい相場ほど注文がどこに溜まっているか分かるからこそ、それを刈ろうとやっきになる傾向があるので、有名なダウ理論の原則が機能しなかったりするんですね。

あまりにも有名で原理原則と扱われやすいですが、あくまでも理論ですし、イレギュラーは発生しないわけではないですので、この辺りは注意が必要です。

一方で、サイズが小さいセカンダリースウィングというのは需要と供給のバランスが保たれながらの推移のため、しっかりと反転シグナルを示すことで、素直に機能することが多いんですね。

細かいながらも安値・高値を更新しているチャートは、俯瞰的に見た時にどのあたりの価格帯で、売り買いの攻防戦が始まっているかが分かります。

この辺りは需要と供給を使った手法で説明します。

要は、細かい波を描くという事は売り手と買い手のバランスが拮抗しているという事です。

ゆえに、ある価格帯まで来た時にレンジになりやすく、そのレンジブレイクで反転するといった挙動をみせる傾向にあります。

需要と供給の概念を無視する

例えば上昇トレンド中に前回のスウィングローをブレイクしたとします。

その発生した事実が引き起こすのは、パニックです。

買いトレーダーが反転を懸念し、損失を恐れることで一斉にポジションを手放すことで起きる急下落です。

この急下落は実は、相場としては最適な反転ポイントを超えて伸びすぎてるんです。

通貨の価値について考察してみると、とある通貨の価格が適正価格より上に伸びているので買う動き、つまり需要だけが高い状況にあります。

需要と供給のバランスが崩れてきているので今度は下げる動きを見せるので売る動き、つまり供給でバランスを取ろうとします。

ですが、今回の例でいうと、スウィングローをブレイクしたという事は、ダウ理論の第6原則が崩れたという事なので、この理論を根拠にしているトレーダーは反転シグナルと認識します。

よって、価格が需要と共有のバランスを無視して急下落していくんですね。

急下落が起きると次どうなるかと言いますと、今度は供給が高いに状況になるため需要が高まってバランスを取ろうとする動きになります。

これを対処するには、急下落が起きたとしても需要や供給エリアまでのリトレースメント(価格の引き戻し)を待つ方が賢明な判断になります。

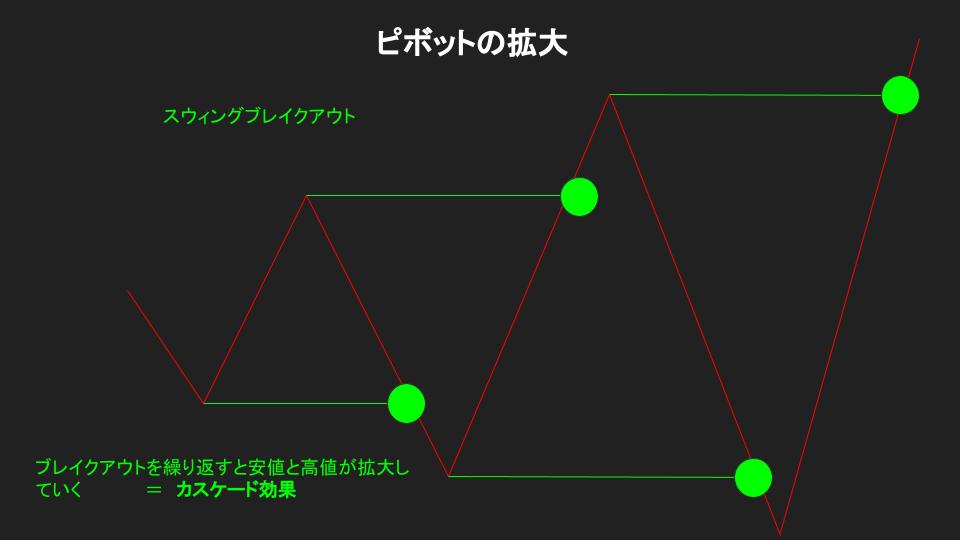

ピボットフォーメーションの拡大

拡大するピボット(最高値と最安値の拡大)が、間違ったスウィングブレイクアウトを示します。

つまり、相場は徐々にボラティリティを高めていき、連続的に最高値と最安値の交互運動によってブレイクすることを指します。

この動きは、ダウ理論の原則やガイドラインを根拠に従っているトレーダーにとって致命的となります。

更にこの動きはトレンドフォローしているトレーダーを、明らかにトレンドが終わっていないのにも関わらず排除する動きを示したり、実際トレンドが始まっていないのにトレンド発生と傍観者トレーダーに勘違いさせて新規参入させてしまいます。

損切りラインを刈る動きなので、相互のスウィングブレイクアウトを繰り返すとカスケード効果としてどんどん拡大していく特徴をもっています。

この影響でダウ理論の有効性が否定される要因となるため、スウィングブレイクアウトの認識を「反転シグナルの確認」の所で紹介した20%ルールというものが誕生しました。

ただし、この20%ルールはかなり恣意的であるので、15%より20%の方が優れているといった理屈や、20%より25%の方が優れているといった理屈は存在しません。

シグナル確認ルールの精度

前回の欠点で触れた、反転シグナルの確認ルールは完全に恣意的ですとお伝えしました。

20%ルールを明確な指標にする根拠はどこにもありませんし、結局その判断基準というのはいつまで経っても精度は低いままです。

更に問題が一つあって、価格の前回の最安値・最高値の20%ですから、価格の数字が大きければ大きいほど、反転シグナルを待つ必要があります。

つまり強気相場の反転シグナルの確認は、弱気相場の反転シグナルの確認より遅いことになるという事です。

強気相場と弱気相場の非対称性

この現象が起きる最大の要因は、プロスペクト理論による影響です。

強気相場は楽観と貧欲で埋め尽くし、弱気相場は恐怖やパニックで支配されています。

心理学者ダニエル・カーネマン氏によれば、人間の脳というのは楽観や貧欲より、恐怖やパニックの感情に強く反応するように出来ています。

これは、古くからの本能で、身の危険と隣り合わせだった時代からずっと受け継がれているからだと言います。

この思考は、脳のシステム1というモードによって自動的に判断できるようになっています。

一方でシステム2というモードも存在することが明らかになっています。

システム2は主に合理的な判断に使われるモードになります。

脳のシステム1やシステム2の事を知りたい方は、

をチェックしてみて下さい。

要は、強いストレス下にいるとシステム1が自動的に起動する傾向が強く、防御反応が強く示されます。

結果として、強い感情に晒された時は、合理性を飛び越えて悪い意思決定を誘導させます。

つまり、ネガティブな感情を引き起こす弱気相場では、強気相場よりも価格が下落するのが速くなるため、ダウ理論の反転シグナルの確認をしているタイミングではもう既に弱気相場は大きく発展しているため、もう遅いことがあります。

よって、ダウ理論は強気相場に適用するのが一番良いとされるんですね。

現代の価格分析で終値のみしか使用されていない

ダウ氏が提唱した第5原則では、終値が最も重要だと提唱していますが、他の3つの価格を蔑ろにしていいという意味ではありません。

価格の様々な障壁に関する買い手と売りてを適切に判断するには、ローソク足の4つの価格が必要であることが知られています。

終値だけを使用して分析を簡素化するためのシンプルさを追求するのはいいですが、初心者向けの方法となります。

しかし、1本の足を確定させるまでの履歴は非常に重要なニュアンスが含まれているため、これらを無視するというのは、結構コストがかかります。

終値に落ち着くまでどんな価格変動していたのか、例えば、何度も安値を更新しようとして失敗して今のローソク足に確定したのか等と履歴を追うだけでも買い手と売り手の圧力という情報が見えてくるはずなので、ぜひ4つの価格を意識してみて下さい。

これで、ダウ理論の解説は全てとなりますが、いかがだったでしょうか。

世の中には手法や理論の利点だけを説明して、評価を得ようとしていますが、適切で公平な学びの場であれば、どの理論も手法も限界があることを知る必要があります。

この利点と欠点を知ることが、良く知られている一般的な理論でさえも最大限の価値を引き出すことが出来ます。

これを知ることで得られる利点として、この利点と欠点を意図的に無視するトレーダーに対して優位性が得られます。

このような記事をこれからも提供していきますので、他の記事もよかったらチェックしてみて下さい。

今回は以上です。

次の記事でまたお会いしましょう。

それでは。