どうもgive-keyです。

機関投資家の動向を探る最強の理論③という事で、やっていきたいと思いますが、前回の記事はいかがだったでしょうか。

実際に学んだあとにチャートを見てみると、新たな気づきがあったのではないでしょうか。

実際に私もこの理論を学んでからチャートを見てみると、次のローソク足の動きが何となく予測出来るようになっていて、この辺りまでは戻してくるだろうなとか、現在機関投資家が介入してるから、次のローソク足の動きはこうゆうシナリオかな、といった分析が可能になっていました。

今までトレンドラインや移動平均線を使ってたり、タイムフレーム分析といった事をやっていましたが、はっきり言って不要です。

むしろ、そこを意識するのはカモになるとさえ感じる位です。

私達、個人投資家は教科書通りのトレードをしがちです。

それは、ハッキリ言って自分の戦略の手の内をさらけ出していると同じで、どこに損切りを置いているのかが丸分かりなんですね。

相場を動かすほどの資金を持っていない私達は、機関投資家の資金の前では雀の涙同然であり、なす術が無いばかりか、手の内を明かしてしまっている、まるで無力な赤子のように資金を奪われていきます。

今回は、そういった私達の損切りが機関投資家達にはどう見えているのかを解説していきたいと思います。

Liquidity

Liquidityとは「流動性」といって、注文のし易さを表しています。

相場の価格に影響なく、大量の注文が出来る事を「流動性が高い」と表現され、一方で注文売買に制限があり、希望の数量やタイミングで注文できない事を「流動性が低い」と表現します。

Smart Moneyが大量注文する時に、流動性が高くないと機関投資家にとって不利な価格で約定させられます。

大量注文が約定せずにスリッページが大きくなるからです。

これはFVGでも学んだことですね。

では、流動性が高いタイミングで注文発注出来ればベストですが、どういった所がベストなタイミングなんでしょうか。

そうです、私達の損切り注文が溜まっているポイントこそが、機関投資家にとって流動性が高いポイントなんですね。

つまり、私達の損切り注文を約定させるために価格を操作し、大量の損切り注文が約定するタイミングで、本来の大量注文を発注するのが機関投資家のやり口です。

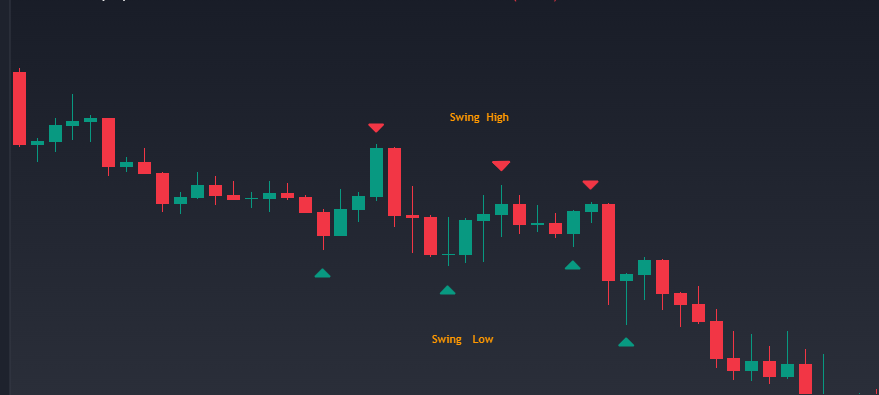

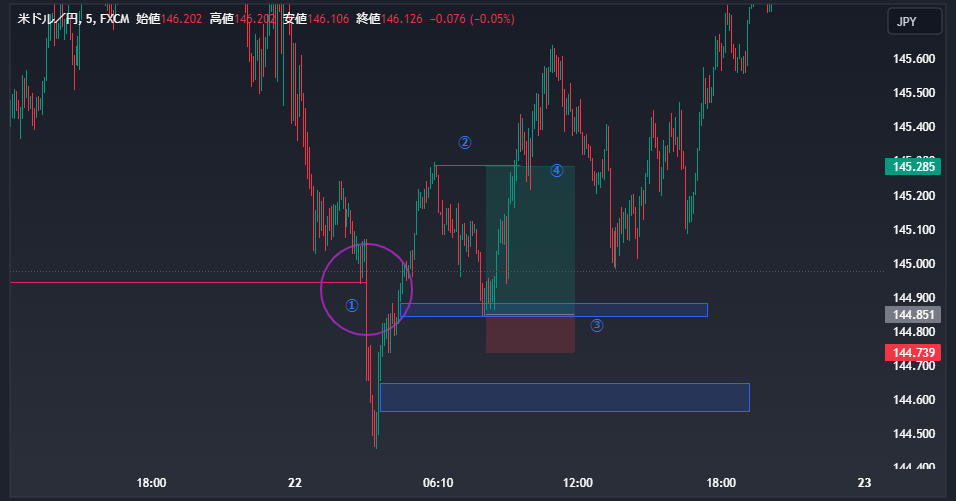

上記の図を見ても分かる通り、前回のSwing Highの記事でもありましたが、Swing Point付近に損切り注文が溜まっているとお話ししましたよね?

その損切り注文を約定させようとチャートが急上昇しているのが見えると思います。

その後、損切りを約定させた後、一気に落ちています。

Swing Pointについては

こちらをご確認下さい。

2種類のLiquidity

External Liquidity

これは、Swing PointにあるLiquidityです。

チャートの全体的な構造の高値/安値の部分を指しているので、外部的な流動性という名前がついてます。

Internal Liquidity

これは、Swing High~Swing Low内にあるFVGです。

External Liquidityとは打って変って、チャート内の内部構造に流動性が存在している部分があることから、内部的な流動性という言葉がついています。

値動きは2つの方向しかない

先程、External LoquidityやInternal Liquidityを説明しましたが、これには理由があります。

そもそも、チャートは3つのタイプで構成されています。

上昇、下降、レンジの3つですね。

ですが、値動きは2種類なのはお分かりですよね?

価格が上に行くか、下に行くか。

チャート画面を開いて、環境認識をしたタイミングで上に行くのか、下に行くのかを分析したいはずなのに、結局の所50%の確率です。

ですが、このSMC理論では、上に行くか下に行くかの2つの方向でではなく、以下の方向を定義付けています。

- Internal Liquidity ⇒ External Liquidity (FVG ⇒ Swing Point)

- External Liquidity ⇒ Internal Liquidity (Swing Point ⇒ FVG)

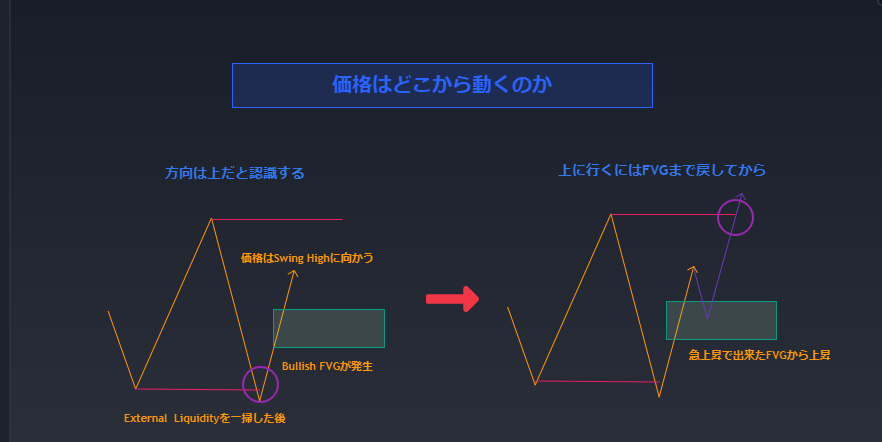

図にするとこんな感じになります。

Internal Liquidity(FVG)で未約定分を約定させ、次のExternal Liquidity(Swing Point)を狩に向かう。

External Liquidity(Swing Point)を狩に行った時に発生したInternal Liquidity(FVG)でまた未約定分を約定させて、次なるExternal Liqidity(Swing Point)まで価格が動いていく。

これが、市場のたった2つの動きです。

ただし、リアルタイムでチャートを見ていたとしても、予測するには不十分な内容ですよね。

例えば、FVGまで戻ってきたあとは、Swing Highに向かうのか、それともSwing Lowに向かうのかは結局50%の確率になってしまいますので、以下の2つのヒントを基に分析していきます。

相場の方向性を確認

過去のチャートや、上位足の方向性を確認するというものです。

要は、相場のバイアスが上目線なのか、下目線なのかを確認していきます。

例えば、過去の軌跡で下降トレンドが継続していた場合は、安値のExternal Liquidityに向かいますし、上位足でも下降トレンドであることを確認します。

15分足でも見れる大きな下降で発生したFVGを埋めようと、何度も価格が上昇して何度もレジスタンスされているのが分かります。

ただ、指標によって、大きく抜けてしまっていますよね。

その後に大きな下落の起点となったSwing Highまで価格が上昇し、その後の動きを見ると、指標で形成した急上昇のSwing HighのLiquidityを一掃した後に下落し、FVGを埋めた後に急下落しています。

上位足で見た時に下降トレンド中なので、Bearish FVGがレジスタンスとして機能していますが、Bullish FVGについてはしっかりと抜けているので、さほど機能していないことが分かります。

FVG内のローソク足の挙動を確認する

External Liquidityを狩った後にFVGまで価格が戻ってきた際に、FVG内でのプライスアクションがどうなっているのかで、次のExternal LiquidityがHighに向かうのか、Lowに向かうのかを分析します。

つまり、FVG内でもSmart Moneyが介入するため、Displacement(大陽線/大陰線)が陽線なのか、陰線なのかを確認します。

このように、FVG内でどんなDisplacementで返ってきているかによって、次のExternal Liquidityの向かう先が予測することが可能になります。

このLiquidityの2つの方向を使った値動きの予測は、

価格がどこへ動くのかを考えるのではなく、どこから動くのかを常に考える事が重要です。

例えば、

あるExternal Liquidityを一掃し、次に向かう先はバイアスを見ても上目線だとする = 価格は上へ向かう

上に向かうとすれば、どこから上に向かうのか = FVGから

この値動きの法則性を知っていれば、一つの手法として完成します。

言わば一手先を読むトレード手法という訳です。

- 前回の高値/安値に溜まっている損切り注文を一掃することを確認する(External Liquidity)

- 次の価格の動きは反対の安値/高値へ向かう(価格はExternal Liquidityへと向かう)

- External Liquidityへ向かう先にどこのFVGに寄り道するのか(Internal Liquidity)= エントリーポイント

- 向かうべき安値/高値へと価格は向かう = 利確ポイント

Shallow Run

Liquidityを”浅く”一掃したのがこのShallow Runになります。

この場合、Equal High、Equal Lowと同等として扱います。

上記の図では、前回のSwing Highから2.1pips程度抜けただけに過ぎず、結局そのまま上昇しています。

Equal High、Equal LowはLiquidityが溜まりやすいとアルゴリズムが認識しているため、再度狙われているのが分かりますよね。

また、バイアスもBullishだったため、そのまま上昇しています。

浅いかどうかの基準

これは絶対ではありませんし、市場のバイアスにもよりますが、10~20pips動いていれば、Liquidityを一掃したと考えてよさそうです。

あくまでも主観によるものが大きいので、ここの判断は経験を積むしかありません。

特別なLiquidity

ここでは、SMC理論で最も重要視されているLiquidityを紹介します。

でも、「需要なSwing Point」としても紹介していますが、さらに堀深めて解説していきます。

基本的にこれから紹介する特別なLiquiidtyは一緒なので、一例として日足で紹介します。

日足の最高値・最安値

SMC理論における日足の高値/安値とは

NY Midnight Open を指していて、NY現地時間深夜0時から、翌日の0時までの最高値と最安値を言います。

日本時間で言うと、PM13時から翌日のPM13時になります。

上記の図で見ても分かる通り、15分の足を一本のローソク足として見立てた場合、下へのバイアスが強く、日足で引けるラインを抜けるたびにDisplacementしていますよね。

これは、多くのトレーダーが日足の高値/安値に損切りラインを置いており、アルゴリズムにとっては、巨大なLiquidityに見えているからです。

よって、アルゴリズムは全体的なバイアスに沿ってそのLiquidityを一掃しに進んでいき、今度は目線転換させ、反対側のLiquidityを一掃しに働くので、トレンドが形成されていくという訳です。

Dairy Bias

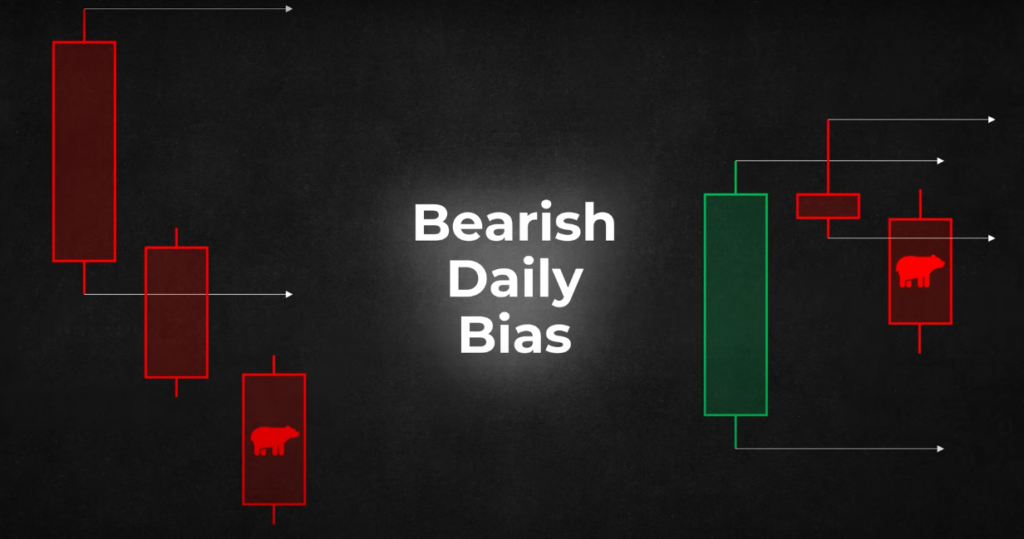

では次はDairy Biasについて解説していきますが、これはかなり単純な方法でして、なんと前日の日足のローソク足で翌日のローソク足がBullishなのか、Bearishなのかを予測することが出来ます。

何度も説明しているように、価格はLiquidityに向かって進んでいきます。

それが、日足でも例外ではありません。

そしてLiquidityを一掃した後、反発して反対方向に向かうのか、それとも継続していくのかは何とも言えません。

相場の方向性によって引っ張られるので、その辺りを投資家のバイアスによって動いている部分を日足で分析する方法です。

それは以下の図をご覧ください。

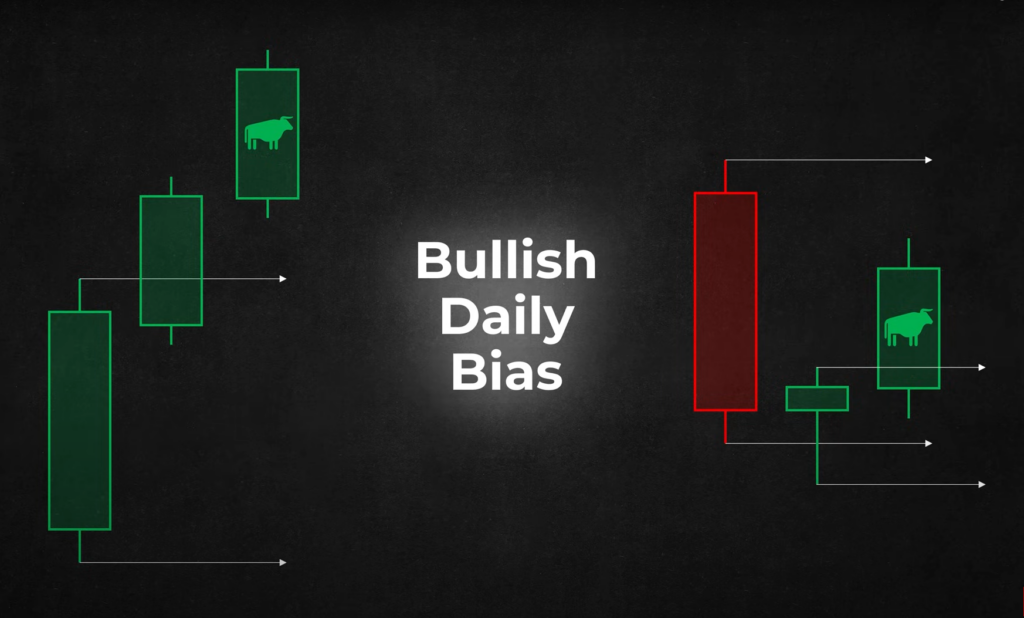

これはBullish Dairy Biasの一例で、先ずは左側のチャートを見て下さい。

前々日の最高値を前日のローソク足実体で抜けており、高値を更新して終値を迎えています。

これは、前々日の高値にあるLiquidityを一掃した後でも上昇の傾向が強かったとして、当日のローソク足も陽線のローソク足で確定する予測が立てられます。

一方で、右側のチャートを見ると、前々日のローソク足は陰線で確定していました。

そして前日のローソク足にて、前々日の最安値のLiquidityを一掃した後は、上昇へのバイアスが強くなり、長い下髭を付けた陽線で確定しました。

このことから、目線が下から上に切り替わっており、前日の最高値にあるLiquidityが狙われる確率が高くなり、当日は陽線のローソク足で確定する予測が立てられます。

Bearish Dairy Biasについても同様の考え方になりますので、解説は割愛します。

実際のチャートを見てみましょう。

USD/JPYの日足チャートを見てみると、まだ当日のローソク足は確定はしていない物の下方向へのバイアスはかなり強い事が分かるかと思います。

ただし、当日のローソク足は長い下髭を形成しているので、上へのバイアスが強くなってきています。

この辺りの詳しい解説はまた別の記事で解説しますのでお楽しみに。

次回はOrder Blockについて解説していきます。

これは簡単に言うならサポートやレジスタンスになるポイントになります。

このOrder Blockを学ぶことで、より細かな反転ポイントが理解できるようになるし、未来にどういったチャートを描くのかすらもかなりの輪郭を持ったシナリオ構築も可能となりますので、是非ともチェックしてみて下さい。

それでは今回は以上です。

次回の記事でお会いしましょう。