どうもgive-keyです。

今回は、 2008年のThomas N. Bulkowski調べによる

最も機能するローソク足パターンTOP3

を紹介します。

実はThomas N. Bulkowskiによれば、現在確認されているパターンの組み合わせは412個あるそうなんですよね。

ハッキリ言ってこれを覚えろとは酷な話です。

ですが、412個のローソク足パターンがある中でちゃんと機能するものとそうでない物があります。

全体で見た時に69%が期待通りに機能するのに対して、31%は機能する条件を満たさなかったそうなんですよ。

Thomas N. Bulkowskiは、10年間にわたる合計500銘柄のS&Pの強気相場と弱気相場の両方で100以上のローソク足パターンの統計を分析しています。

ここでは、強気相場と弱気相場の両方で機能する優秀なローソク足パターンを紹介します。

組合せではない純粋なローソク足パターンは全部で103パターンあって、その中から以下の分析角度に準じて紹介していきます。

- パターンの詳細解説

- 理論的、実用的な機能

- 論理的解釈

- 保有能力

- 頻出頻度

- 実際の取引方法

また、ローソク足パターンを学びたい方はこちらのリンクで紹介していますので、よかったらチェックしてみて下さい。

ここで注意するのは、これから紹介する科学的数値は、必ずしも目標を達成することを意味するものでは無い事を理解する必要があります。

例えば、80%の確率で機能するとしても、10回中8回は必ず機能するものではありません。

あくまでも大数の法則によってその確立に収束する事を意味している事に注意しましょう。

第3位:Bearish Three Line Strike

第3位は「ベアリッシュ・スリー・ライン・ストライク」です。

そのパターンの詳細分析を見ていきましょう。

パターン詳細解説

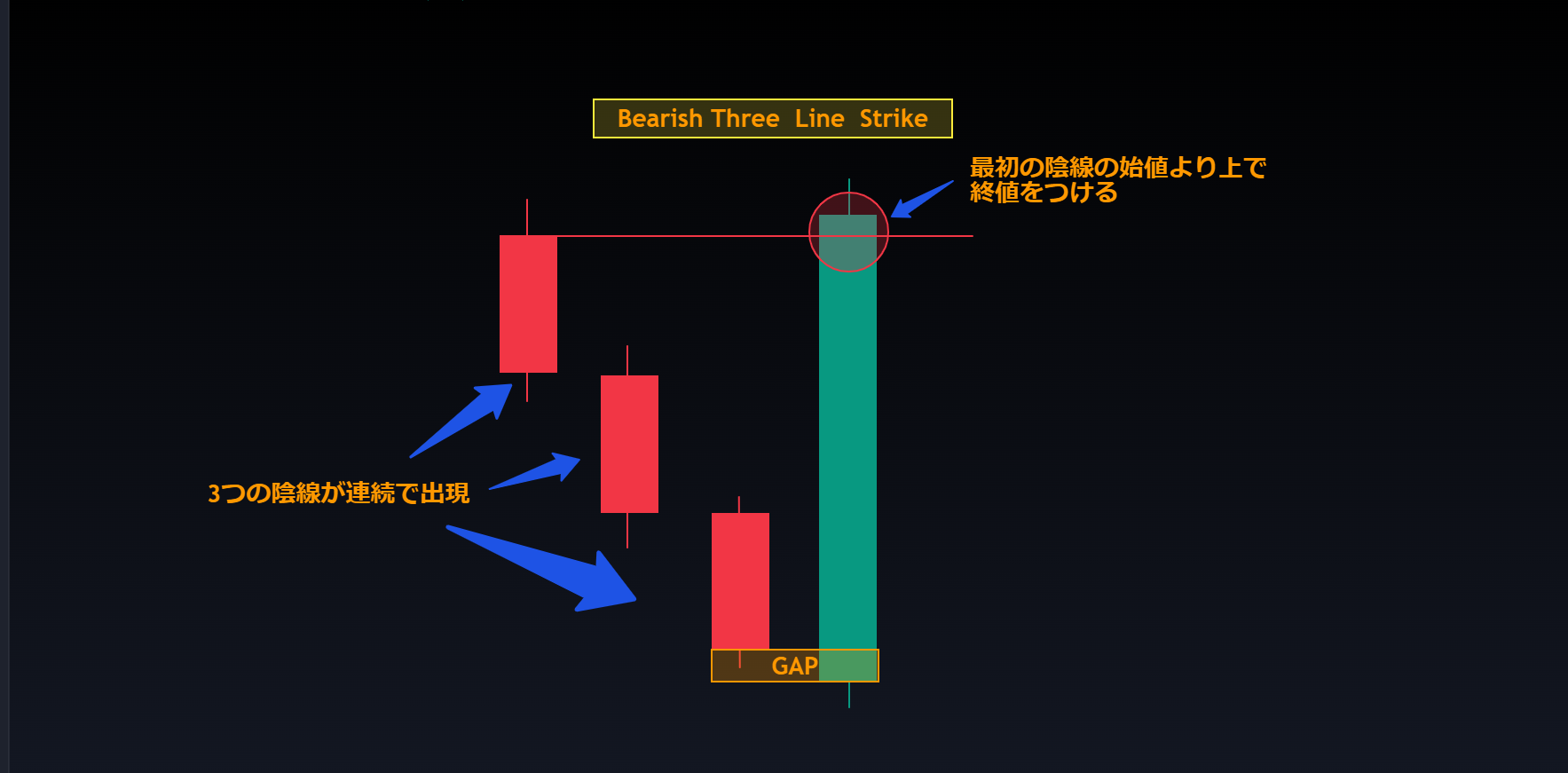

ベアリッシュ・スリー・ライン・ストライクのパターンの特徴として、4つのローソク足で構成されています。

最初の3つは、陰線を連続で出現させ、最後のローソク足は最初の陰線の始値を超える程度の陽線であること。

また、3番目と4番目にギャップが発生している事が条件となります。

理論的・実用的機能

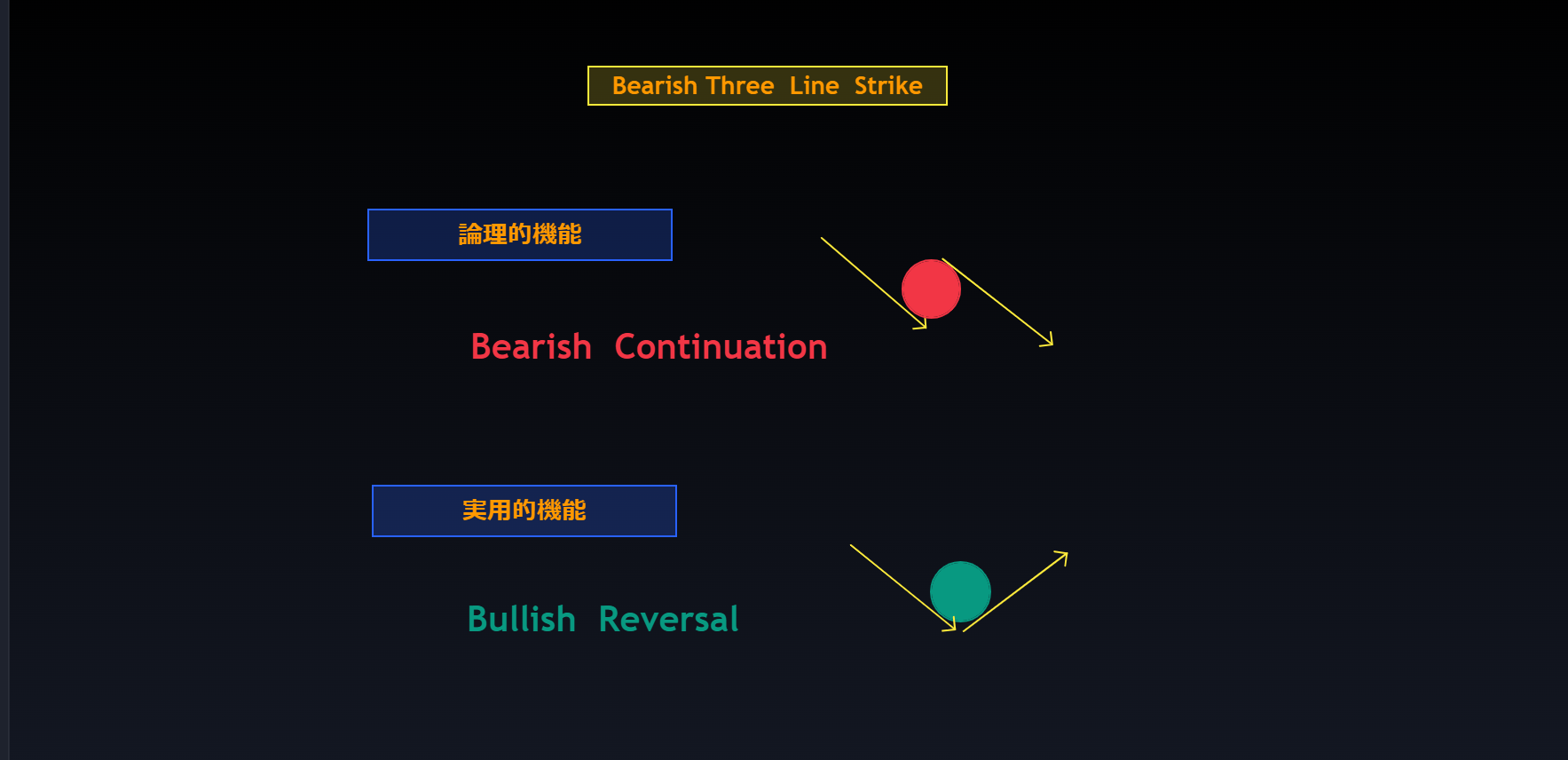

理論的に機能するというのは、市場データをまとめた時に示されたローソク足パターンの理論上の機能の事を指しており、実践的機能というのは、リアルタイムで活用したときにどのような機能を持つのかを示しています。

基本的には理論上、弱気の継続パターンとしてこれまで分類されてきました。

つまり、下降中に発生すれば、更なる下降シグナルとして認識されてきましたが、

実際の機能としては強気反転パターンとして機能しています。

理論的機能と、実用的機能に乖離があって混乱しますが、次の論理的解釈をしっかりと理解することで、解消する事が出来ます。

論理的解釈

理論的には、このパターンは弱気継続シグナルとして考えられていますが、この考えに至るには次の通りです。

3本の陰線のローソク足によって引き起こされた下降の修正波が4番目の大陽線と見なされているためです。

売り勢力が徐々に増加している中で、売られすぎの為に売り疲弊を見かねて買い勢力が頑張りますが、相場の反転までには及ばず、売り勢力にとって売る絶好のチャンスを与えてしまっているので、湯脇継続パターンとしての見方がありました。

しかし、実際の相場では図にもある通り、3番目と4番目のギャップを埋める事に成功し、最初の陰線の始値を超えて終値を確定することで、買い勢力が相場をコントロールしていることが明らかになります。

その事実を見るや否や、相場全体で買い圧力が活性化し、強気反転シグナルとして機能するといった具合です。

保有能力

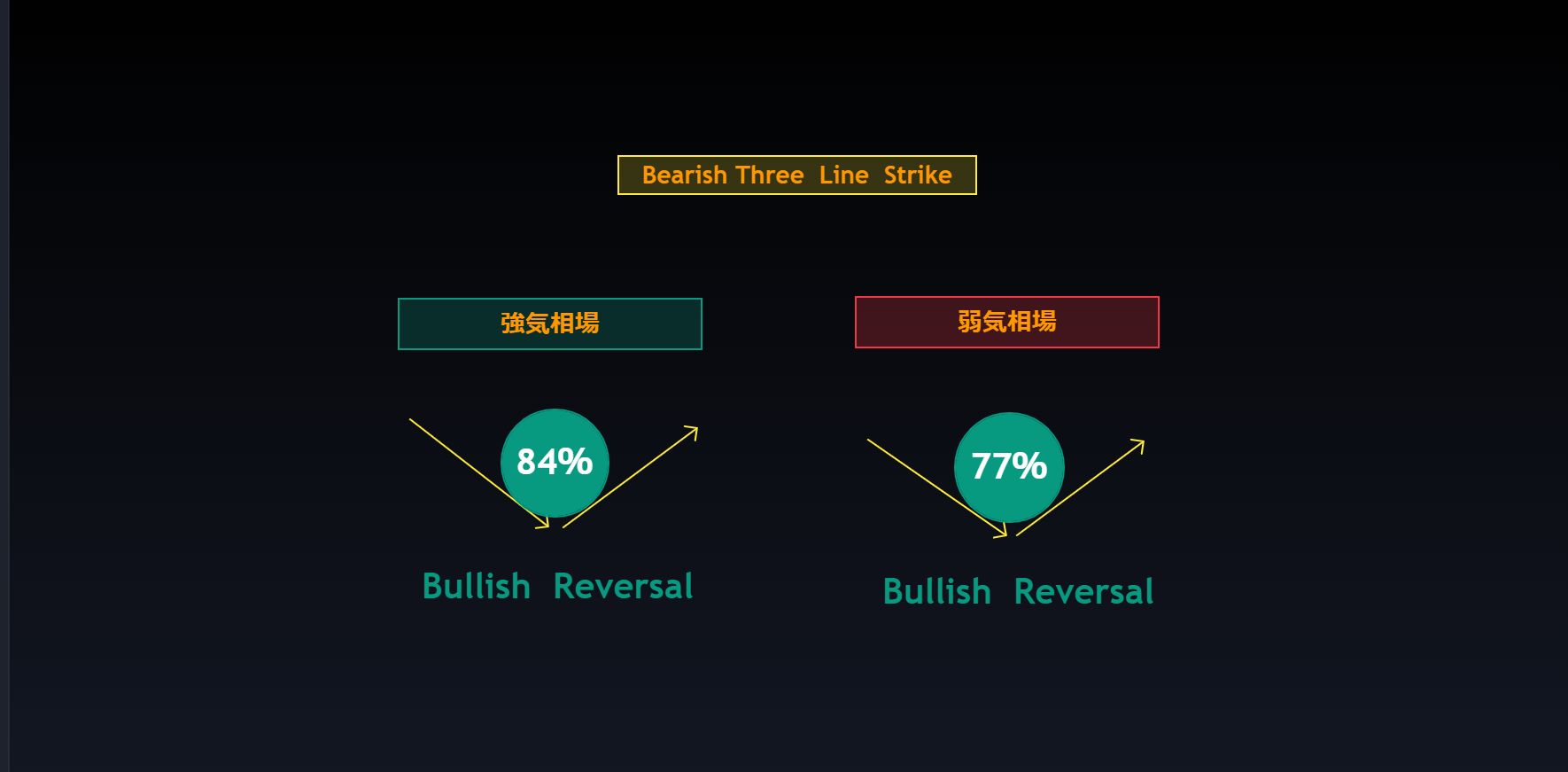

こちらの図では、強気相場、弱気相場で機能する確率を表しています。

相場全体が強気相場の時に84%の確率で強気反転として機能します。

また、相場全体が弱気相場全体の時だと、77%の確率で強気反転として機能する事が分かっています。

当たり前ですが強気相場の時に強気反転するのは、その前が一時的な下降であり全体的な流れが上昇傾向の為、価格がどの位置にいても買われる勢いが強いので、弱気相場の時より機能しやすいというのが分かります。

ただ、弱気相場でも約80%の確率で反転する能力を持っているのは、これを知っておくだけでもかなり優位性は高くなると考えられます。

頻出頻度

このベアリッシュ・スリー・ライン・ストライクは、実は結構なレアパターンとなります。

Thomas N. Bulkowskiが分析した500万本のローソク足のビックデータの中でたったの100回しか表示されませんでした。

Thomas N. Bulkowskiが見つけ出した103個のパターンの中で、

94位とかなり下の方となります。

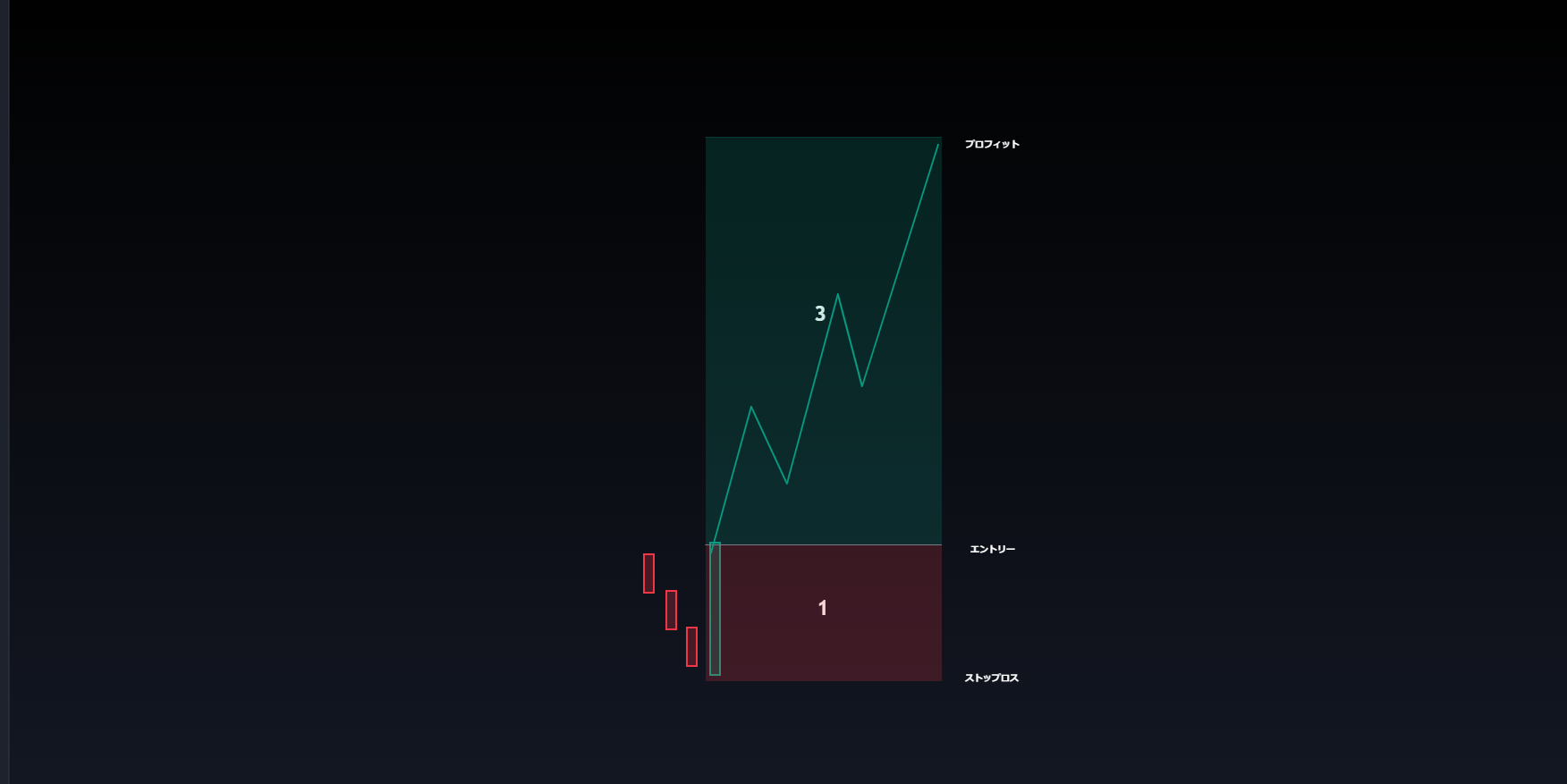

取引方法

4番目の大陽線が最初の陰線の始値を超えて確定したのを確認したら、エントリーします。

ストップロスは大陽線の最安値の下にセットして、利確目標はリスクリワード1:3の所に置いておきます。

ただ、ストップロス位置が遠ければ遠いほど、リスクリワードの観点から、利確ポイントも遠くなるので、リスクリワードを算出してみて、エントリーするかどうかを評価する必要があります。

第2位:Bullish Three Line Strike

第2位は「ブリッシュ・スリー・ライン・ストライク」です。

早速、パターンの詳細分析を確認していきましょう。

パターン詳細解説

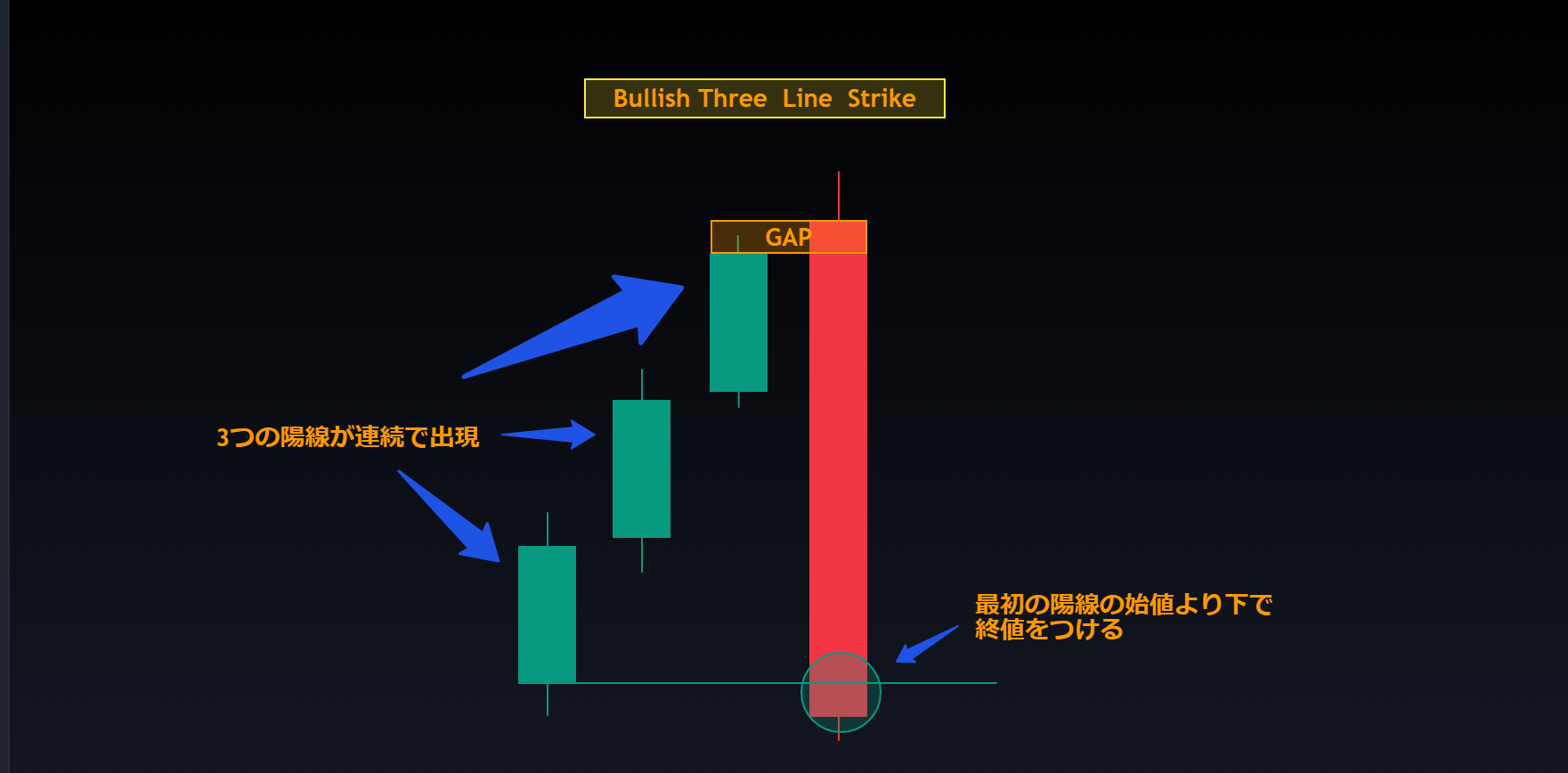

ブリッシュ・スリー・ライン・ストライクは4つのローソク足で構成されたパターンとなります。

言わば、ベアリッシュ・スリー・ライン・ストライクの鏡像です。

最初の3つのローソク足は陽線で連続で発生させ、最後のローソク足は3つの陽線を覆い、最初の陽線の始値を下回ること。

また、3番目と4番目にギャップがある事が条件となります。

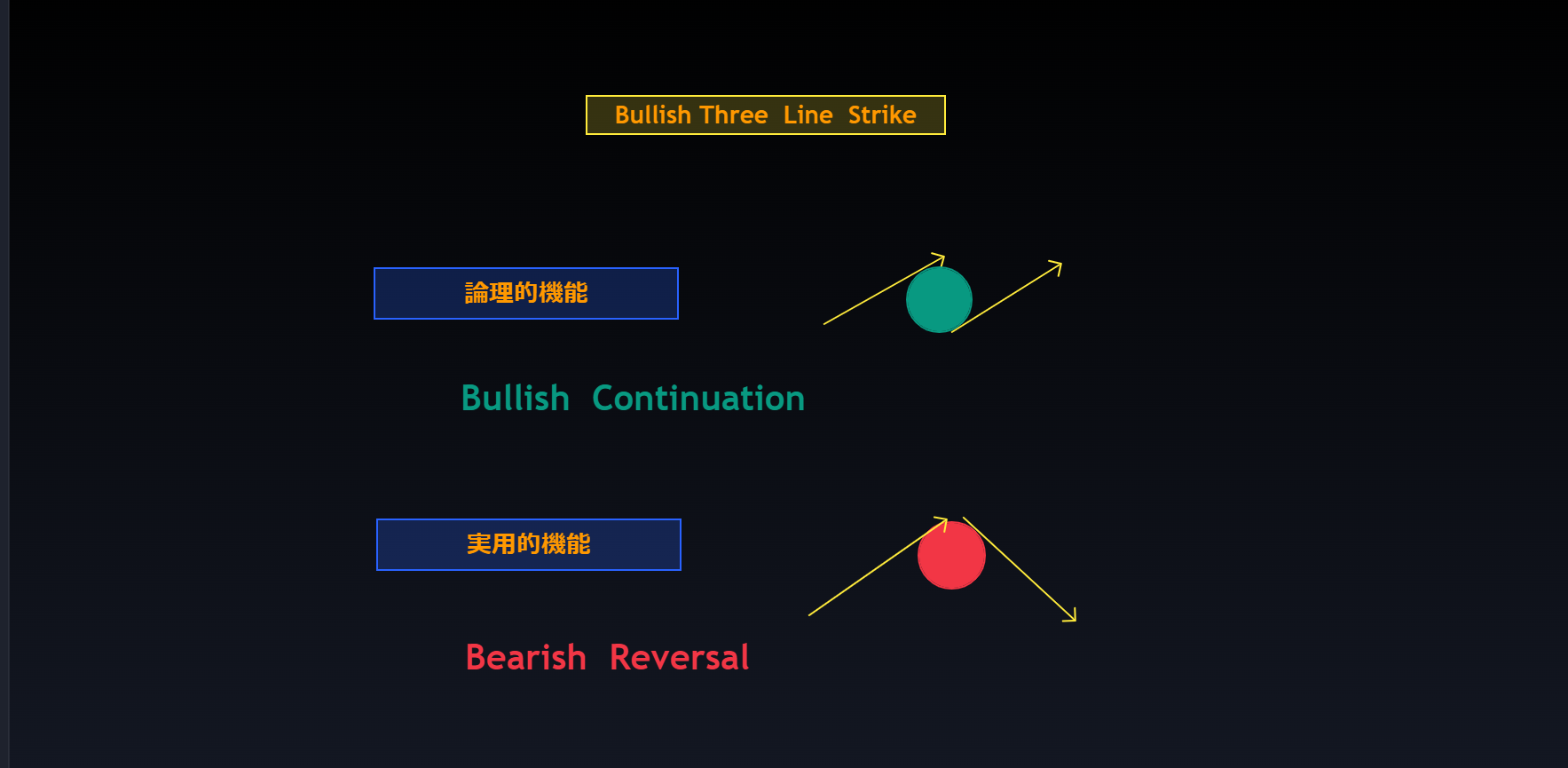

理論的・実用的な機能

論理的機能と実用的機能を見ていきます。

論理的機能では、強気継続パターンとして機能するとされていますが、実用的機能では弱気反転として機能します。

よって、理論と実用では機能が正反対なので、様々なサイトを見ても機能がバラバラだったりします。

この矛盾点も次の論理的解釈を理解することでスムーズに腑に落とせるのではないかと思います。

論理的解釈

理論では強気の継続シグナルとして機能するとありましたが、これは4番目の大陰線が3つの陽線の修正波として機能していると見なされているからなんですね。

買い勢力が増加している中で買い疲れが発生し、一時的に売り勢力が介入できるチャンス到来するも、相場の流れを変えることが出来ず、むしろ買い手に安い所で買うチャンスを与えたに過ぎないという物です。

しかし、実際にはそうではなく、3番目と4番目のギャップを埋めるばかりか、最初の陽線の始値を超えて下で確定させたときに、売り手が相場をコントロールしているという事実が明確になるからです。

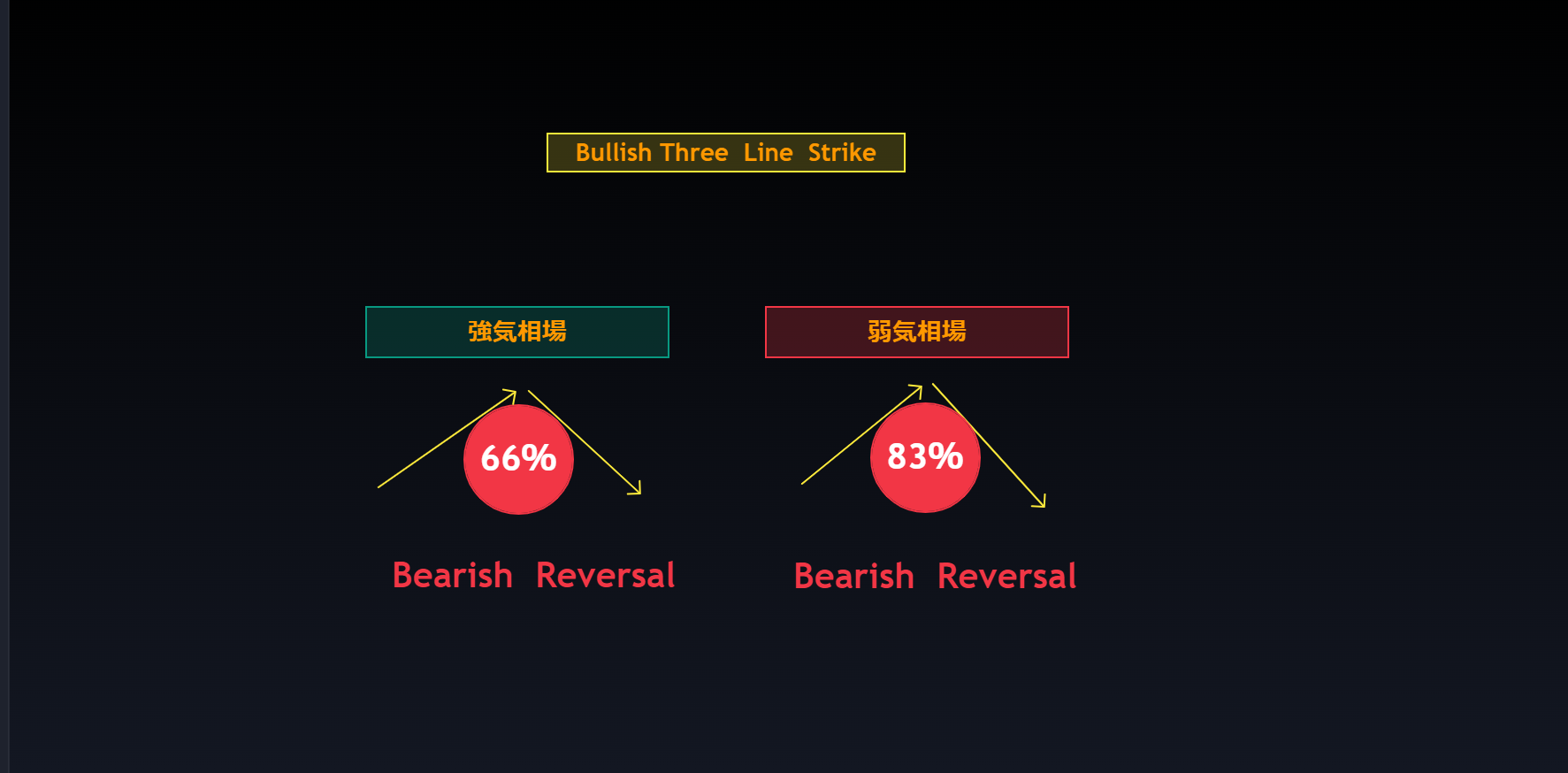

保有能力

このローソク足パターンは、相場全体が強気相場だった場合、66%の確率で機能し、逆に弱気相場だった場合は83%の確率で機能する事が分かっています。

どうしても強気相場はプライマリートレンドのため、長く継続しやすいのもあって機能する確率が低めですよね。

一方で、弱気相場の場合は、投資家の負の感情が強いので比較的反転しやすいのが分かるかと思います。

頻出頻度

頻出頻度ですが、先述したベアリッシュ・スリー・ライン・ストライクよりもレアパターンとなります。

103パターンの中で見ると、なんと95位となります。

この位置になると積極的に狙いにいくのは厳しそうですね。

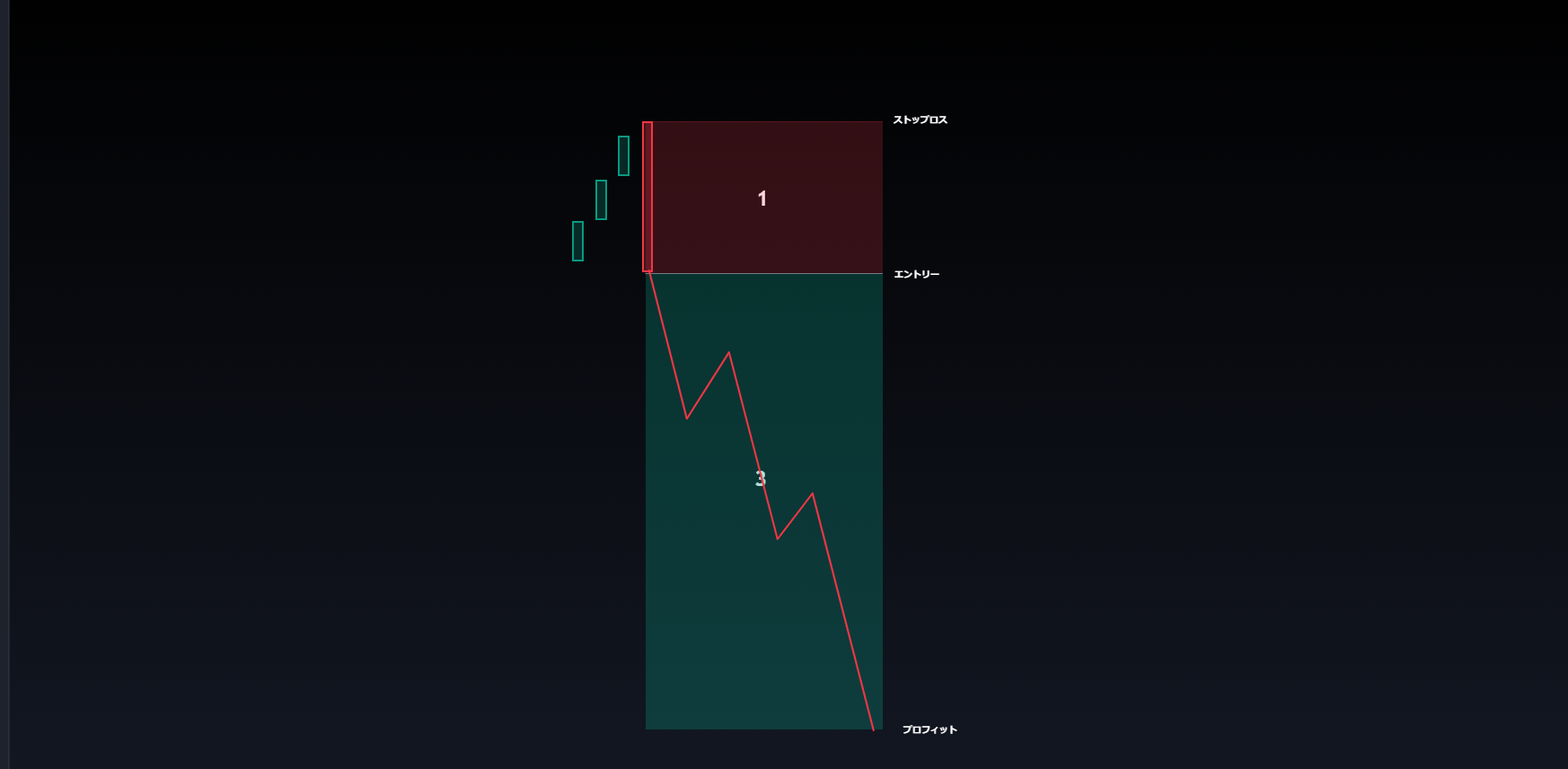

取引方法

エントリーは大陰線が表れて、前回の陽線の始値をブレイクした時になります。

ストップロスは大陰線の最安値付近に置いて、利確ポイントはリスクリワード1:3の所に置いておきます。

ただ、ストップロス位置が遠ければ遠いほど、リスクリワードの観点から、利確ポイントも遠くなるので、リスクリワードを算出してみて、エントリーするかどうかを評価する必要があります。

第1位:Three Black Crows

第1位は「スリー・ブラック・クロウズ」です。

早速、パターンの詳細分析を見ていきましょう。

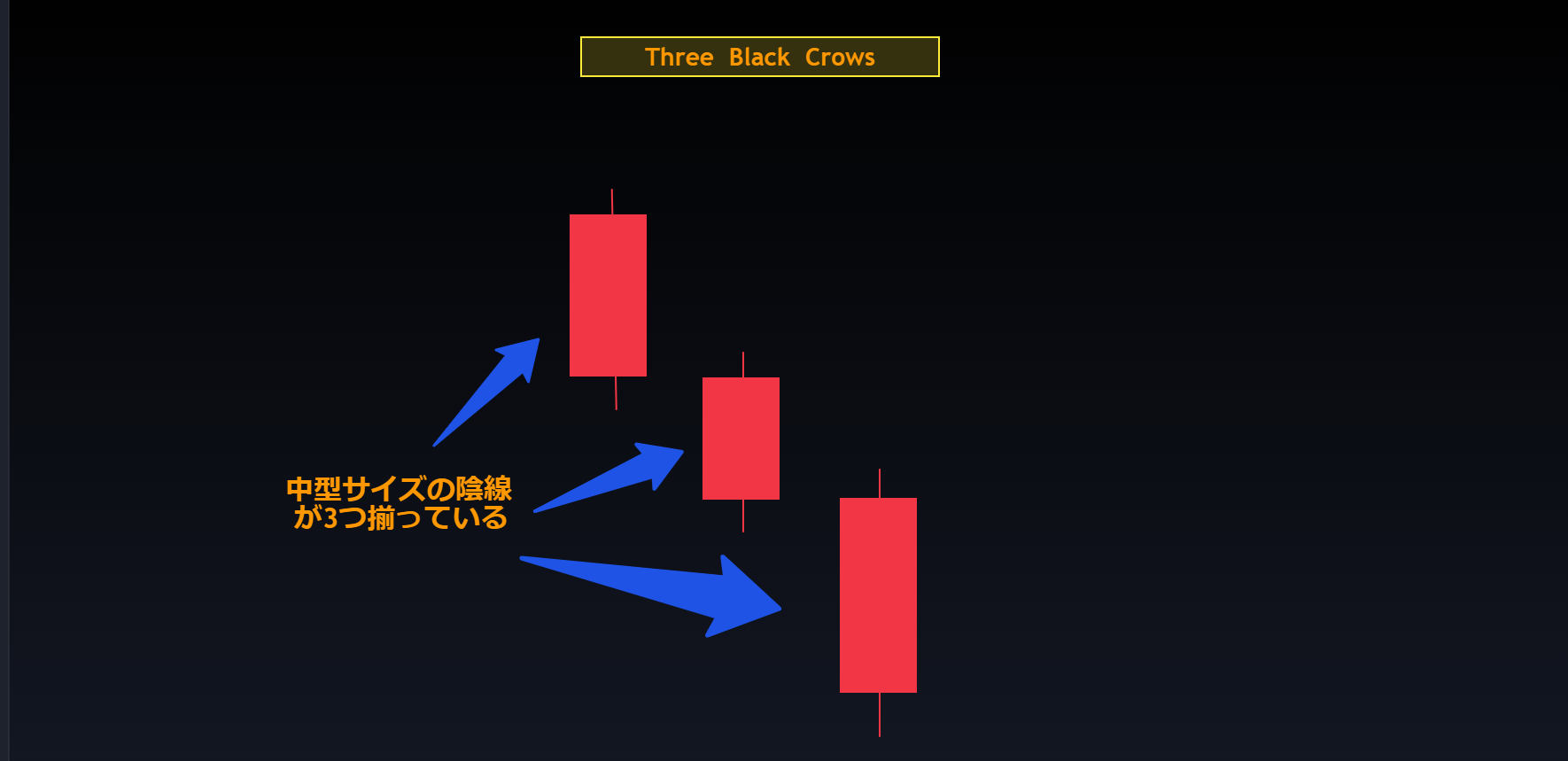

パターン詳細解説

このパターンは、中程度の陰線の実体を持つ3本のローソク足で構成されています。

理想の形は、2番目と3番目のローソク足間にギャップがあることが最も望ましい形になります。

理論的・実用的な機能

このスリー・ブラック・クロウズは、理論的に見ても実用性から考えても反転シグナルとして活用することが出来ます。

つまり、価格が上昇している時にパターンが現れると、下落の動きを示す事になります。

論理的解釈

このパターンが表示された時は、特に言うまでもなく反転シグナルとなります。

上昇中に3つの陰線がローソク足実体で連続で表示された時は、売り勢力が相場に参入したという明確なシグナルとなります。

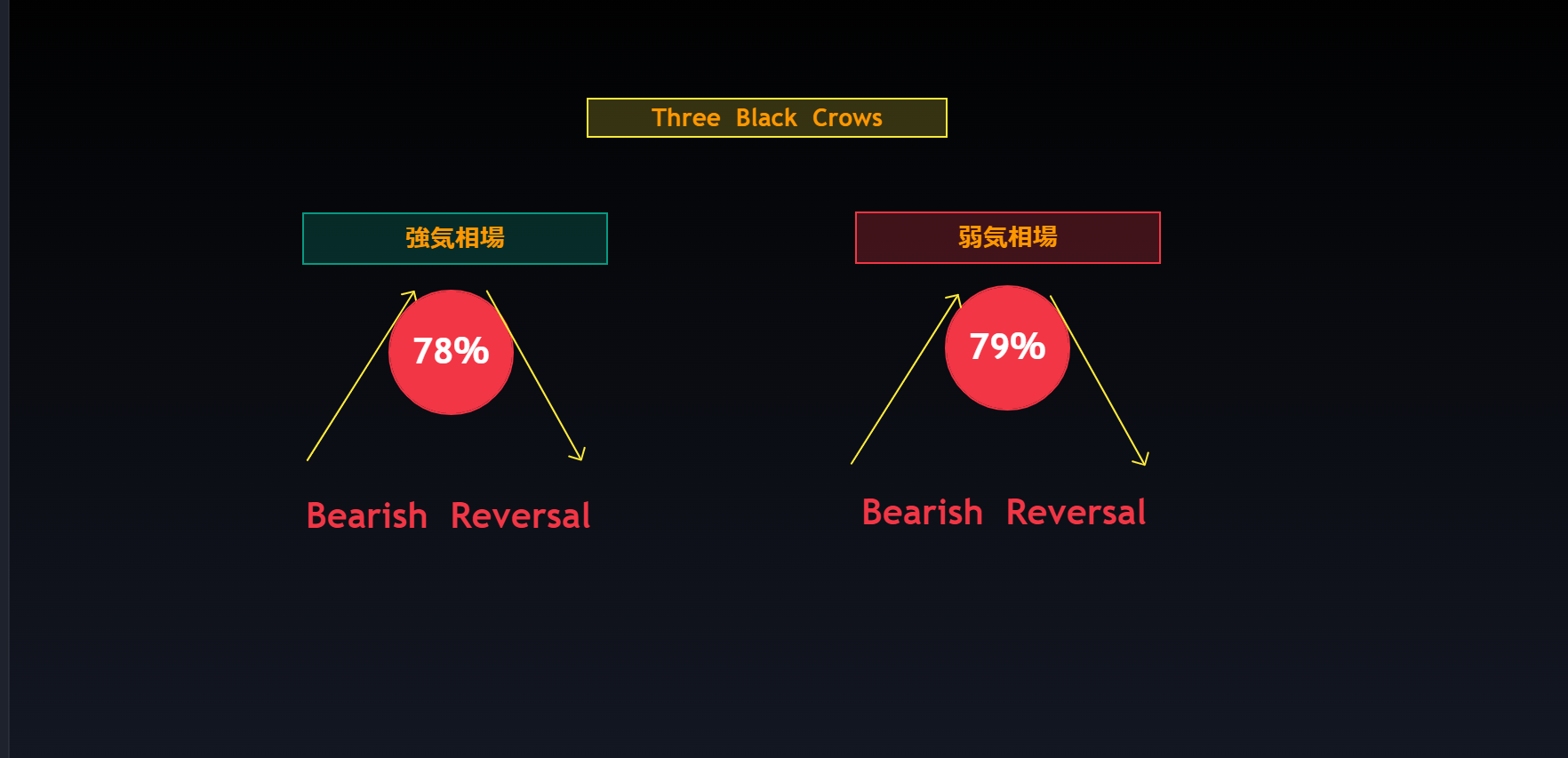

保有能力

こちらの図では、強気相場、弱気相場で機能する確率を表しています。

強気相場では、このローソク足パターンが現れた時は78%の確率で弱気反転として機能します。

また、弱気相場では79%の確率で弱気反転として機能することが分かっています。

どの相場でも約80%の確率で弱気反転として能力を発揮するのですから、このパターンが如何に強力であるかが分かるかと思います。

頻出頻度

頻出頻度はそこまで高くありません。

Thomas N. Bulkowskが見つけ出した103個のパターンの中で言えば、

60位にランク付けされています。

ただし、単純なパターンのため、見つけ出すのはそこまで難しいものではありません。

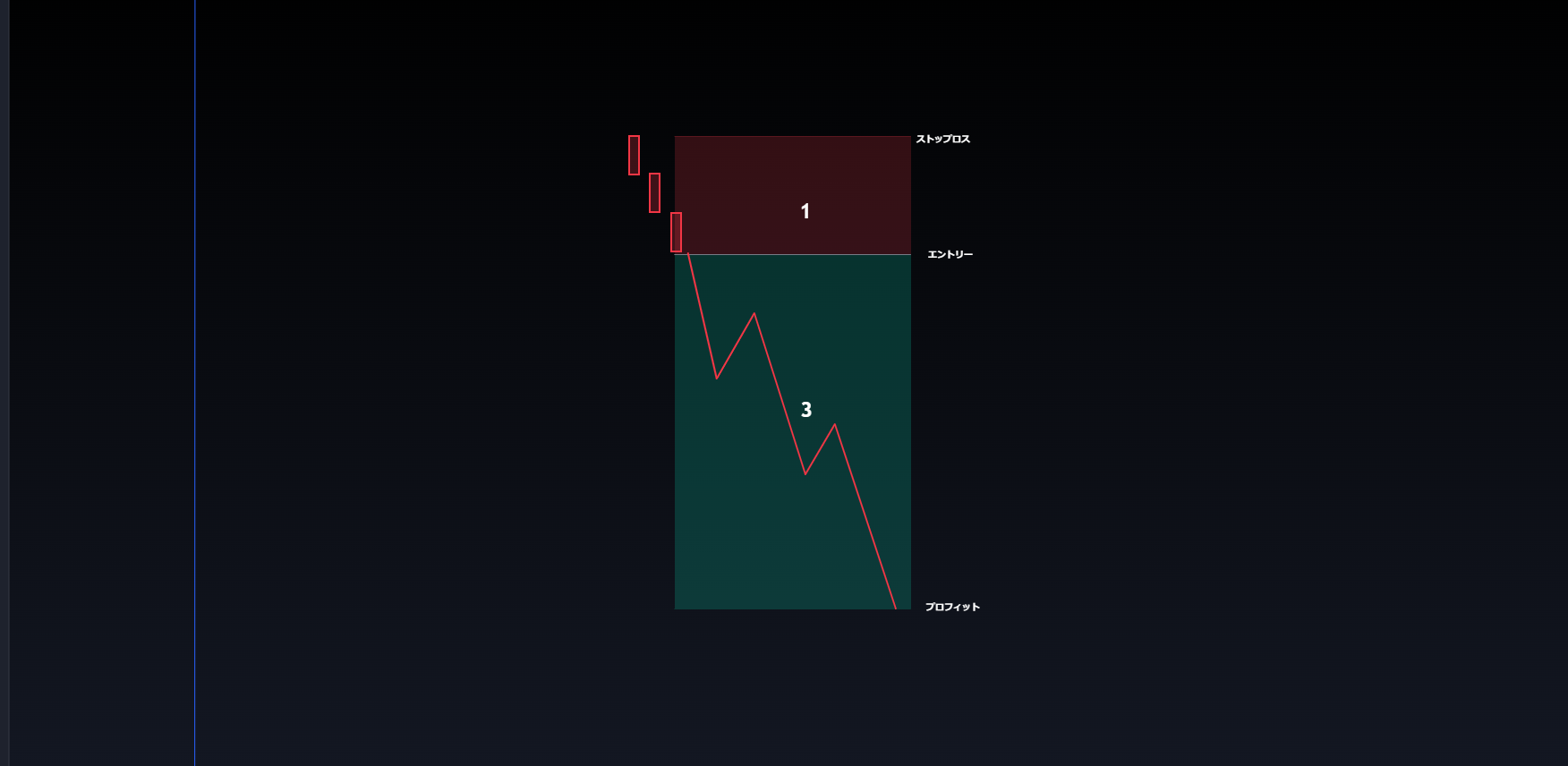

取引方法

このパターンは下降トレンドの一部になりやすいので、パターンが表示されて3番目の陰線が確定してからすぐさまエントリーとなります。

ストップロスは1番目の始値付近に置いて、利確ポイントをリスクリワード1:3の所に置いておきましょう。

まとめ

いかがだったでしょうか。

スリー・ライン・ストライクは少し混乱するところもあるかと思います。

名前がベアリッシュなのに強気反転パターンだったり、ブリッシュなのに弱気反転パターンだったり、はたまた論理的機能と実際の機能が全く違う物だったりと素直にいかない印象ですが、強気相場とも弱気相場とも高いパフォーマンスを発揮するので、是非とも覚えて欲しいパターンになります。

また頻出頻度もそこまで多くないので、高パフォーマンス且つレアパターンという所で、是非とも出現したら狙っていきたいパターンの一つです。

また、第一位のベアリッシュ・スリー・クロウズは、出現頻度もそこそこで、昨日も全く乖離していない上に、強気相場と弱気相場と比べても劣らないパフォーマンスを兼ね備えています。

更に他のテクニカル分析と組み合わせることで、より勝率の高いトレードが出来るようになりますし、Trading Viewなら特定のローソク足パターンを見つけ出すインジケーターもあるので是非とも活用して見て下さい。

以下の口座を使うと無料でTrading Viewの機能が使えるので是非とも登録してみて下さいね。

- ゴールデンウェイ・ジャパン

- OANDA証券

それでは今回は以上です。

次の記事でお会いしましょう。